每日經濟新聞 2022-08-11 22:33:24

每經記者|陳晨 每經編輯|肖芮冬

8月9日晚間,長城證券(SZ002939,股價9.52元,市值295.44億元)發布公告稱,本次實際已非公開發行人民幣普通股(A股)9.31億股,每股發行價8.18元,募集資金總額為76.16億元,扣減發行費用總額0.63億元(不含增值稅)后,募集資金凈額為75.53億元。本次發行不涉及購買資產或者以資產支付,認購款項全部以現金支付。

數據來源:記者整理 視覺中國圖 楊靖制圖

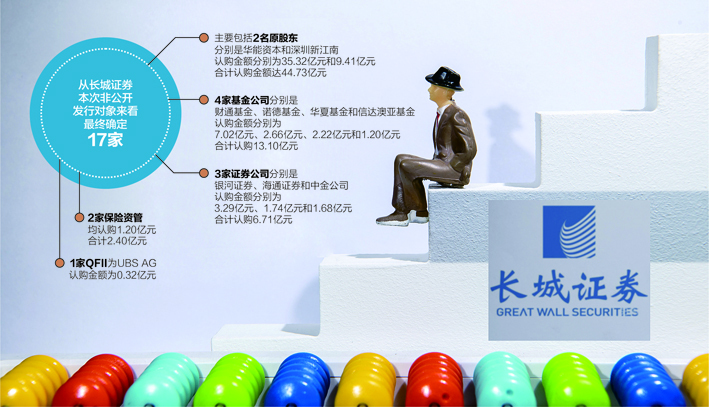

《每日經濟新聞》記者注意到,本次發行對象最終確定為17家,主要包含原股東2家,基金公司4家,證券公司3家,保險資管2家,合格境外機構投資者(QFII)1家。值得一提的是,3家證券公司以自有資金認購后,將進入長城證券前十大股東名單。

發行對象共計17家

從長城證券本次非公開發行對象來看,最終確定為17家,主要包括2名原股東,分別是華能資本和深圳新江南,認購金額分別為35.32億元和9.41億元,合計認購金額達44.73億元,占募集資金總額的58.73%;4家基金公司分別是財通基金、諾德基金、華夏基金和信達澳亞基金,認購金額分別為7.02億元、2.66億元、2.22億元和1.20億元,合計認購13.10億元,占募集資金總額的17.20%。還有3家證券公司,分別是銀河證券、海通證券和中金公司,認購金額分別為3.29億元、1.74億元和1.68億元,合計認購6.71億元,占募集資金總額的8.81%;此外,2家保險資管均認購1.20億元,合計2.40億元;1家QFII為UBS AG,認購金額為0.32億元。

據長城證券測算,本次非公開發行的新股登記完成后,華能資本與深圳新江南的持股比例與2022年一季度末一致,分別為46.38%和12.36%,前者仍保持第一大股東地位,而后者則從第三大股東升為第二大股東。另外,記者注意到,銀河證券、海通證券和中金公司將進入長城證券前十大股東名單,持股比例分別為1.00%、0.53%和0.51%,分別位列長城證券第五、第八、第九大股東。

長城證券在公告中表示,本次非公開發行股票完成后,發行對象華能資本認購的本次非公開發行的股份,自發行結束之日起60個月內不得轉讓;深圳新江南認購的本次發行的股份,自發行結束之日起36個月內不得轉讓;其他發行對象認購的本次發行的股份,自發行結束之日起6個月內不得轉讓。

完成九成募集計劃

值得一提的是,長城證券在2022年2月發布的非公開發行預案(修訂稿),募集資金從原先的100億元降至84.64億元,如今長城證券募集到76.16億元,意味著長城證券完成了計劃的九成。

修訂稿預案顯示,若募集資金84.64億元,其中50億元投向資本中介業務,25億元投向證券投資業務,其余的用于償還債務。目前來看,如果按此比例,如今募集76.16億元的資金,將有約45億元投向資本中介業務,將有約22.5億元投向證券投資業務。

2022年7月下旬,長城證券在回復機構投資者調研時表示,資本中介業務方面,公司將重點發力兩融業務,以線上線下融合、客戶分層經營為抓手,推動利用平臺化科技賦能加速財富管理轉型。證券投資業務方面,公司將重點發展固定收益投資和衍生品業務等。

不過2022年一季度,由于證券投資業務方面的影響,長城證券利潤出現小幅虧損。數據顯示,2022年1~3月,長城證券實現營業收入6.24億元,同比下降56.00%;歸屬于上市公司股東的凈利潤-7827.15萬元,同比下降125.73%。

長城證券認為,一季度營業收入及歸母凈利潤同比下降較多,主要系本期國內外經濟環境復雜多變,證券市場波動導致公司自營投資業務產生虧損,其他主要業務板塊收入與上年同期有所增長或基本持平。

封面圖片來源:數據來源:記者整理視覺中國圖楊靖制圖

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP