每日經濟新聞 2023-12-25 14:39:00

◎今年以來,越來越多的物企重申經營或財務的獨立性。如恒大物業今年上半的新增合約面積中有93.3%來自第三方;融創服務上半年來自第三方的收入占比從原來的71.0%提升至94.3%,達32.04億元。此外,包括萬物云、碧桂園服務等在內的頭部物企同樣在加速對外拓展,尋求獨立。

◎中物智庫創始人楊熙表示,預計2024年,物業行業的高增長不可持續,會進入低速增長時代。面對行業變局,物業企業將主動放慢業績增長預期,回歸服務本質,審慎權衡服務質量和發展速度之間的關系,由原來高增速目標,調整為低速增長目標。

每經記者 陳利 每經編輯 魏文藝

今年以來,物業企業獨立化發展的進程再次提速。

2023年以來,物業管理行業保持良好發展勢頭,行業營收和管理規模再創新高,企業業績整體穩中有升。來自中國物業管理協會的數據,預計2023年末,中國物業管理行業營收規模將達到1.69萬億元,總管理面積將達到約391億平方米。

與此同時,物業管理行業進入深度變革期:未上市企業對資本市場的渴望回歸理性,已上市企業在資本市場上的表現仍受到來自關聯方的影響,資本市場的估值回歸理性,不同體量的物業企業均面臨全新的市場機遇和挑戰。

不過,在業內人士看來,盡管行業增速變緩,但整體仍將具有不錯的發展前景。2024年,物業行業將向高質量方向精進,回歸服務本質,逐漸發展成地產之外的獨立行業。預計物業行業的高增長不可持續,會進入低速增長時代。

今年以來,越來越多的物企重申經營或財務的獨立性。

以恒大物業為例,今年上半年,其新增合約面積中有93.3%來自第三方。“集團已基本脫離對關聯方業務的依賴。本集團致力于不斷為業主提供多元化服務,強化市場化發展,提升公司競爭水平。”

同樣的,融創服務上半年來自關聯方的收入也從去年同期的29.0%下降至5.7%;相應的,來自第三方的收入占比從原來的71.0%提升至94.3%,達32.04億元。

此外,包括萬物云、碧桂園服務等在內的頭部物企同樣在加速對外拓展,尋求獨立。

在半年報業績會上,萬物云董事長朱保全就針對投資者關心的萬物云獨立性問題表示,萬物云69%合同來自第三方,上半年新增合同量接近86%與萬科無關,與萬科的關聯交易已經逐步降到13%,未來可能還會逐步下降。

值得注意的是,“恒大物業”已將官微名稱改為“金碧物業服務”,“旭輝永生服務”則改為“永升服務”。有業內人士認為,此舉可以理解為恒大物業和旭輝永升服務向獨立發展邁出的重要一步。

“地產母公司的業務已經對物企自身的發展造成了負面影響。”中指研究院物業事業部總經理牛曉娟在接受《每日經濟新聞》記者采訪時表示,這種影響體現在物企的資金可能會被關聯方挪用,或現金被關聯房企質押進行融資;或者通過高額保證金,讓物業企業的經紀業務淪為向關聯方輸血的通道。

目前,已有物企開始通過法律訴訟追款、終止關聯交易、接受抵債資產等方式自救。

以鑫苑服務為例,由于在董事會和公司不知情及未經同意的情況下,控股股東鑫苑地產將鑫苑服務一筆4.02億元的定期存款進行質押融資,今年4月,鑫苑服務向香港國際仲裁中心提交針對鑫苑置業的仲裁通知。而香港國際仲裁中心在10月13日作出最終仲裁裁決,其中包括被索賠人有責任立即向索賠人支付包括存款本金總額4.02億元、定期存款本金的利息損失2443.8萬元。

此外,恒大物業也在11月就134億元存款質押被強制執行一事向廣州市中級人民法院提起訴訟,要求恒大等相關責任方償還款項約19.96億元及暫計利息約1.5億元。

不過,需要注意的是,包括燁星集團、德信服務、金科服務等在內的物企,今年以來仍舊選擇了接受來自關聯方地產企業的資產,以抵銷其應收賬款。如此前金科服務出借給金科股份的15億元借款,截至今年3月也尚未追回,金科服務不得不“接受”此前金科集團以部分物業及股權作擔保,該抵押品的公允價值為22.82億元。

“承接地產母公司資產以抵債務,目前更多是物企無奈妥協的選擇。”牛曉娟表示,對于物企來說,母公司通過資產轉讓的方式償還欠款與債務,確實能部分化解物企與母公司之間的債務問題。但這種“抵房”模式,大概率會對買方利益產生一定侵害。“從長遠看,獨立發展將是物業服務企業的必然趨勢。物企能否真正實現獨立治理,關鍵在于能否憑借自身的業務發展和市場能力建設,形成對關聯方的業務乃至品牌的反超。”

今年以來,頻繁發起回購計劃,已成為了今年物業行業的普遍現象。

以萬物云為例,其在12月11日、12月13日、12月14日、12月15日、12月18日、12月19日、12月20日、12月21日連續實施回購,累計斥資約4217萬港元,共回購約170.7萬股。而根據萬物云在10月31日發布的回購計劃,公司擬動用的資金上限為6.32億港元,獲準回購最多1280.49萬股H股,占公司已發行H股總數的10%。

據每經記者不完全統計,今年以來,金科服務已累計進行94次回購,合計回購2533.3萬股,累計回購金額約2.4億港元。隨著頻繁的回購操作,金科服務或將成為年內回購次數最多的上市物企,也同時將要創港股物業板塊最長回購紀錄。此外,綠城服務自8月30日開啟回購計劃,累計進行了65次回購。自11月22日以來,旭輝永升服務已先后17次回購股份,總計回購數額474.2萬股股份。

從物企在公告中披露的回購原因來看,多數企業是因為不滿公司股價被低估而主動進行的市值管理。如上市以來首次開啟回購計劃的萬物云,就是主動出擊“保衛”市值。萬物云董事會曾表態:“在當前市況下,回購股份將彰顯公司對自身業務發展及前景充滿信心,并最終使公司受益及為股東創造價值回報,符合公司及股東的整體利益。”

在牛曉娟看來,物企頻繁開展回購的原因主要緣于三方面:一是由于當前物業企業估值普遍偏低,此時開展回購可以通過較低的成本實現;二是物企回購股票,將彰顯公司對自身業務發展及前景充滿信心,最終使公司受益及為股東創造價值回報,符合公司及股東的整體利益;三是回購行為還能夠彰顯企業現金流充沛,也能夠進一步增強投資者的信心,推動股價回升。

需要注意的是,盡管物企試圖以回購增強市場信心,但截至目前仍收效甚微。如萬物云上市一年來,盡管在去年11月至今年1月中旬物業股迎來一波上漲行情,但此后便集體進入下挫區間,12月21日,萬物云以22.95港元/股收盤,相比49.35港元/股的發行價已跌去了超一半;金科服務的股價也從年初的13.84港元/股到12月21日收盤的10.42港元/股,跌去了近兩成。

中指研究院統計數據顯示,截至12月19日收盤,港股60家上市物業企業平均市值為36.57億港元,平均市盈率僅為6.09倍,多家物業企業股價較去年同期高位已然“腰斬”。

“通過回購拉升股價是一個長期且具有不確定性的過程,目前已發生的回購行為對股價的推動效果較為有限,仍需面臨市場的檢驗。”牛曉娟表示。

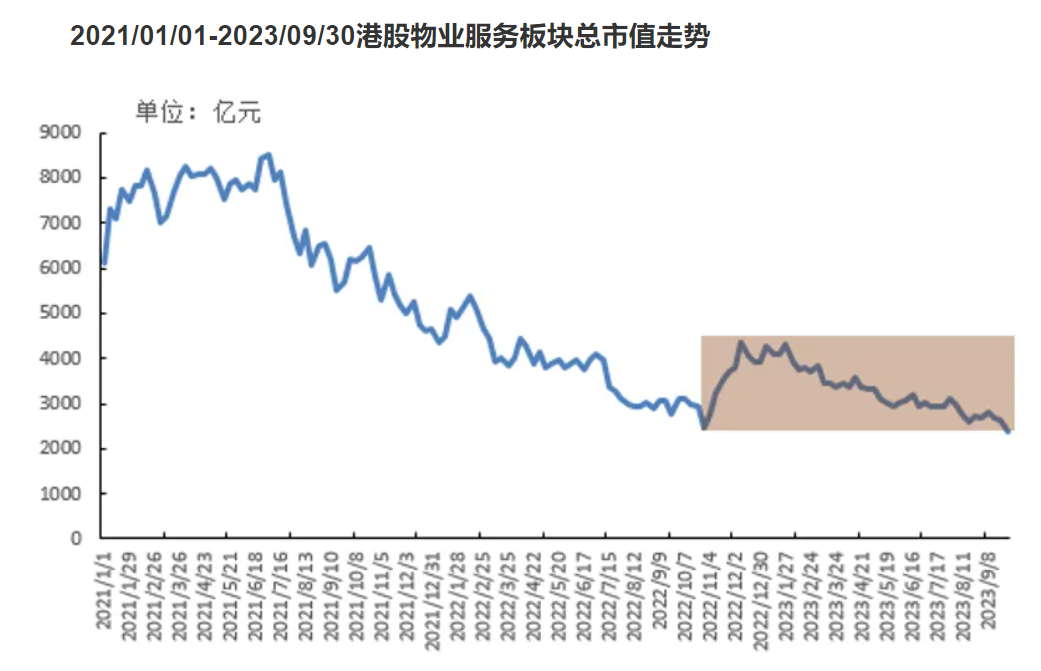

截至今年9月30日,國內物業管理行業共有65家上市公司,其中香港主板60家,A股5家。最近兩年時間里,港股物業服務企業總市值區間波動,2022年10月底行業板塊總市值觸底。2023年前三季度,港股物業服務板塊總市值整體震蕩下行,目前仍處于低位區間,未來仍有較大修復空間。

事實上,物業行業的“不景氣”不僅表現在了市值上,還有上市方面。公開信息顯示,截至2023年12月21日,港股僅新增兩家上市公司,即潤華服務和眾安智慧生活。此外,還有物企選擇在過會前“臨陣脫逃”。

如12月15日,深交所網站信息顯示,明喆集團股份有限公司IPO審核狀態為終止(撤回)。與此同時,深交所也發布了“關于終止對明喆集團股份有限公司首次公開發行股票并在主板上市審核的決定”。

A股方面,自4年前新正大敲開A股市場大門后,除借殼上市的個別物企外,再無一家物企通關。除物企自身原因外,資本市場對物管行業的熱情已今非昔比。

“2023年以來,物企上市的環境較風口期已經產生了明顯變化,不僅新增上市企業數量和IPO募集資金總額較之前出現明顯下滑,而且物業企業的上市意愿也產生了波動。”牛曉娟指出,由于房地產市場環境的變化以及開發商流動性危機的拖累,資本市場對物業企業的評估標準也在發生變化,目前專業賽道佼佼者、國資企業、規模型企業在資本市場中仍有機會。

每經記者注意到,同樣在經歷了高峰后冷卻的還有行業收并購。

中指研究院監測數據顯示,2023年上半年物企的并購在數量上有所回暖,共發生70宗,但累計披露交易金額約為25億元,較2022年的74.33億元交易金額大幅縮減。進入下半年,行業收并購更趨謹慎,最為外界所道的一筆是來自中海物業。

10月11日晚,中海物業發布關聯交易收購公告,將從兄弟公司中國建筑國際旗下的力進企業有限公司手里,收購“中海通信”和“中海監理”兩家全資子公司,代價不超過9.5億港元,收購PE達到17.54倍,超2022年物企平均12倍的收購PE,成為了2023年物管圈最大金額的并購案。

“在經歷了過去兩年的行業收并購熱潮后,企業規模擴張需求得到一定釋放,導致當下物業管理行業并購市場熱度持續下降。2023年以來,行業并購市場難覓亮點,行業整體規模增速有所放緩。”牛曉娟分析指出:“未來企業收并購仍將保持謹慎。隨著買方的發展戰略需求與賣方的解決債務危機需求相碰撞,很可能會出現上市公司成為并購標的的案例或出現上市物業公司之間的兼并收購情況。”

不過,在牛曉娟看來,2024年物業行業整體仍將具有不錯的發展前景。“物業行業會向高質量方向精進,物業抗周期性優勢凸顯,成為房地產轉型的最佳選擇,逐漸發展成地產之外的獨立行業,并成為承接房地產轉型發展戰略的重要選擇。與此同時,社區增值服務追求實現聚焦化,未來收入貢獻潛力大,城市服務、IFM(綜合設施管理)等業務前景依然廣闊,為物業行業的發展帶來全新的活力。”

中物智庫創始人楊熙表示,預計2024年,物業行業的高增長不可持續,會進入低速增長時代。面對行業變局,物業企業將主動放慢業績增長預期,回歸服務本質,審慎權衡服務質量和發展速度之間的關系,由原來高增速目標,調整為低速增長目標。

封面圖片來源:視覺中國-VCG11406786183

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP