2025-12-02 18:00:52

每經記者|任飛 每經編輯|趙云

今年以來,金、銀價格大漲,與之對應的基金投資也順勢火了一把。

然而,也有一些產品的業績讓外界疑慮。比如國投瑞銀白銀期貨LOF(簡稱“白銀LOF”)的業績,因與業績基準偏差較大,引發市場對倉位配置缺乏合理性等問題的關注。

也有一些多資產配置的基金將其作為配置資產。那么,此種商品型基金到底應該如何看待?有分析稱,普通投資人需要關注其運作的底層邏輯。

作為公募行業唯一一只白銀LOF,國投瑞銀白銀期貨LOF近期備受業內關注,核心在于其業績的表現與比較基準的區間收益率存在較大偏離。這只成立于2015年的基金,在過往的多次季報中展現出這一問題。

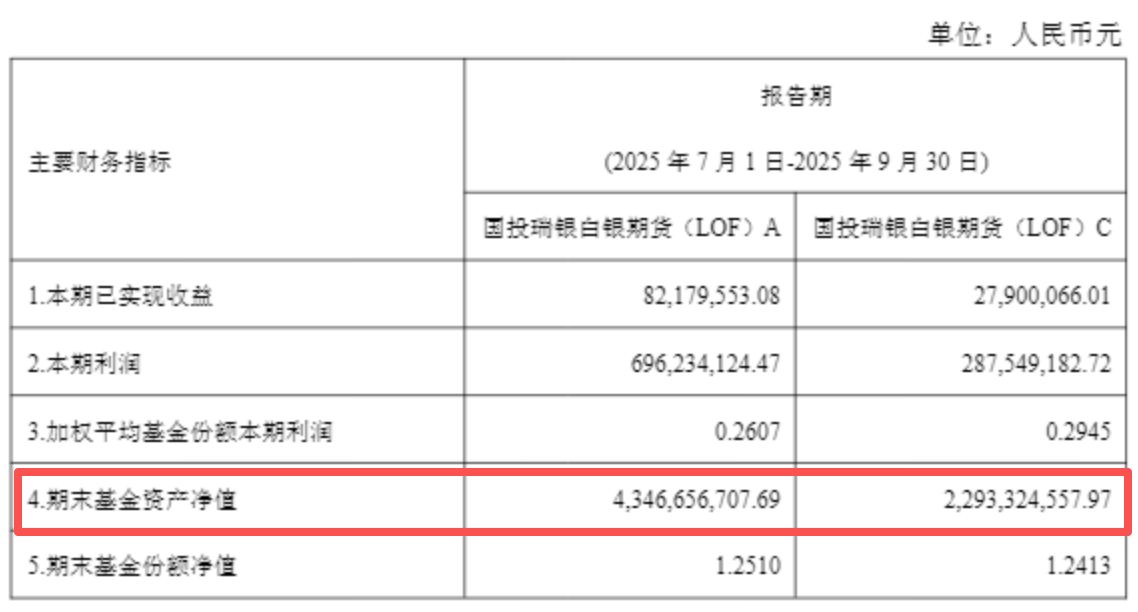

最近的三季報數據顯示,截至季末統計,A份額季內收益率達到23.95%,同期跑輸業績比較基準收益率0.33個百分點。而且時間跨度越大,跑輸業績比較基準收益率的情形越明顯,自合同生效至今(三季末)的差值為-116.15%。

來源:白銀LOF2025年三季報

需指出的是,這是一只商品型基金,聚焦白銀期貨(而非股票)投資。又因為是LOF基金,所以像ETF一樣,可以在場內交易,也可以在場外申贖。

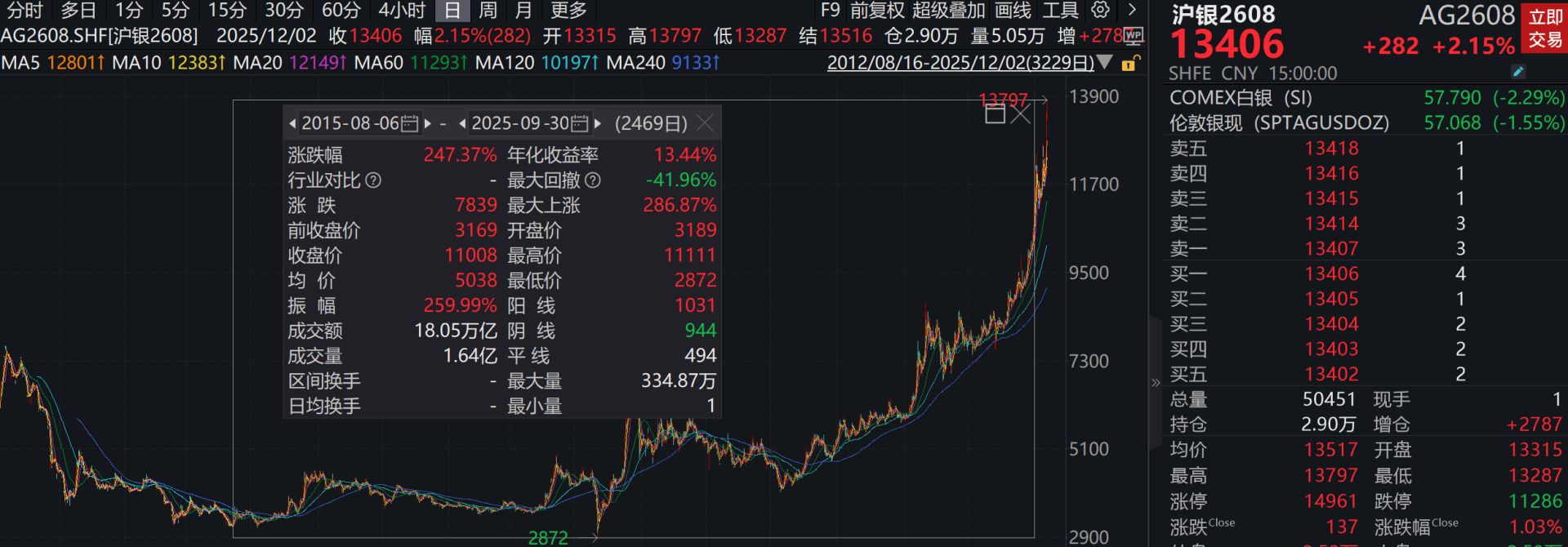

參考滬銀主力合約價格的變化波動,自該基金的成立日2015年8月6日算起,截至今年三季度末,普遍也有超200%的漲幅。國際白銀主力合約的同期價格也呈類似波動。

來源:Wind

那么,為什么會出現如此之大的業績跟蹤誤差?有業內人士在12月2日接受《每日經濟新聞》采訪時表示,或與估值結算的方式有關。

據悉,該基金合同約定,交易所掛牌交易的白銀期貨合約一般以估值當日結算價進行估值,估值當日無結算價的,且最近交易日后經濟環境未發生重大變化的,采用最近交易日結算價估值。

前述受訪者表示,如果基金或資產管理計劃采用結算價估值,因其與所持有資產的收盤價(即當日交易價格)不一致,當結算價低于當日收盤價,當日的新增申購資金可能對原持有人造成一定程度的攤薄;反之,當結算價高于當日收盤價,贖回可能也會對基金資產帶來潛在拖累。

他告訴記者,除了ETF外,期貨類指數基金或者持倉中含有期貨資產的基金,實際上都不同程度地受到這種影響,對于白銀期貨基金這種單標的的期貨類基金理論上影響更甚。因此,除了ETF外,國內市場上期貨類基金或資產管理計劃或多或少都存在一定程度的累計跟蹤偏離。

據此來看,存量的商品期貨類基金或普遍存在類似的問題。但問題是,如果涉及商品期貨交易,不僅有來自結算這樣的技術性干擾,實際交易中還存在交割期限的影響,以及這類自帶杠桿屬性的資產能否以合理的倉位安全運行于資產組合之中。

此前的質疑,聚焦在該基金的配置相對保守,尤其是在今年這樣的貴金屬行情中,不漲或少漲顯得難以合乎情理,有投資者也在公眾平臺上抱怨持倉低、踏空行情等。

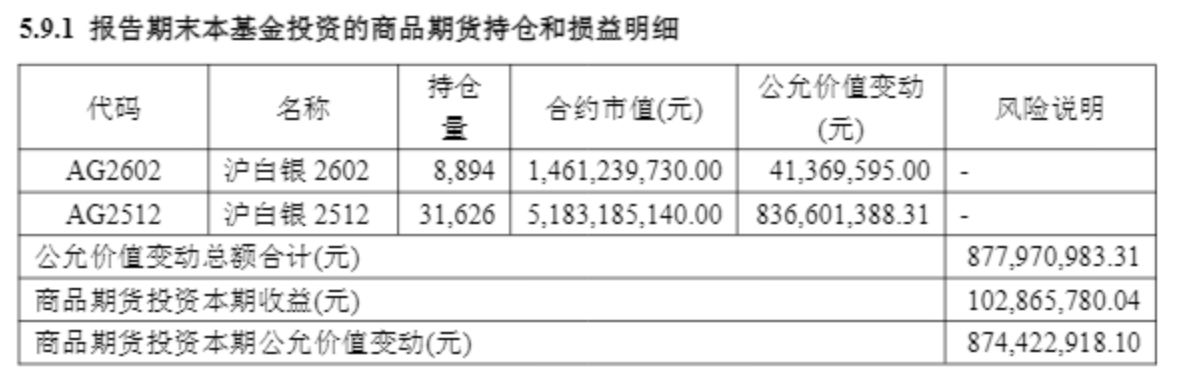

《每日經濟新聞》記者梳理三季報發現,該基金季內其實處于高倉位運行的狀態。數據顯示,期末基金投資的商品期貨包括“滬白銀2602”、“滬白銀2512”,季末統計的合約市值分別為14.61億元、51.83億元,兩者相加與季末的產品規模66億元相近。

來源:白銀LOF2025年三季報

商品期貨是否會受到杠桿風險?記者從業內了解到,國內投資商品期貨的基金,基本都是單純做多,不帶杠桿(或1倍杠桿)。按相關法規,倉位需在90%-110%之間,實際操作中為保持對標的資產的緊密跟蹤,倉位基本上都是100%左右。

有受訪者表示,雖然白銀LOF在目前國內公募僅此一只,但實操中一般不會刻意壓低倉位。那么,白銀期貨臨近交割是否對相關資產組合的凈值表現帶來沖擊?對此,前述受訪者表示,由于規則的設定,此類技術性操作在基金公司內部已有一套流程。

受訪者表示,因白銀基金不參與交割,為減少風險或按交易所規則,基金一般在交割月前一月需移倉至遠月;通常來說,臨近交割月時,近月及遠月總體流動性較好,如果采取逐步移倉,對基金凈值沖擊較小;但若市場流動性較差,基差波動較大,自然也會帶來沖擊,所以臨近交割前需要密切關注市場變化并積極應對。

不過,做過期貨的投資人都明白,為了應對強平風險,保證金有時需要被動性增加。對比今年二季度末和三季度末的保證金余額來看,該基金在三季度末增加明顯,從4.21億元變為11.30億元。但在前述受訪者看來,同期基金的規模也實現了增長,保證金也需追加以適應配置的需求。

在投資中,產品或資源的稀缺性往往是投資決策判斷的關鍵因素,白銀LOF在內地市場的稀缺性有目共睹,但此類商品型基金的底層資產或是非專業投資人的能力圈。從市場表現看,既有投資者在三季度加倉場外份額,也有的選擇近期溢價掃貨場內基金。

兩種不同的態度也指向不同的資產類型。記者注意到,今年三季度內,國泰優選領航一年、中信建投睿選6個月和東財均衡配置三個月等7只FOF均配置了國投瑞銀白銀期貨A,僅有2只季內較前一季度減持,其余全部加倉。

來源:Wind

另一方面,根據12月2日的白銀LOF公告,11月28日,該基金基金份額單位凈值為1.4314元,截至12月1日,該基金二級市場的收盤價為1.617元,明顯高于基金份額凈值,基金公司提醒,投資者如果盲目投資于高溢價率的基金份額,可能面臨較大損失。

有業內人士指出,此類產品在創設之初被業內看作是大膽創新的嘗試,但畢竟在交易、資產等多方面與傳統的股票型、債券型甚至QDII基金等存在明顯差異,所以,其配置的價值相較于短期炒作的意義更加明顯。

有受訪者表示,該產品具有一定的稀缺性,體現在白銀現貨產品較少,而期貨投資較為專業,普通投資者參與白銀基金則非常便捷;商品與權益、固收或現金等資產相關度低,具有抗通脹屬性,是較好資產配置工具。

他指出,在貴金屬的牛市行情中,作為貴金屬主流品種,白銀的彈性逐步顯現,對于高風險投資者是一個潛在選擇;至于股票白銀基金,一方面A股上市相關標的較少,相對來講較難構建一個分散的組合,且很多公司業務往往涵蓋有色與其他貴金屬,不夠純粹;而白銀期貨基金可認為只投資白銀,這對于客戶來說非常細分,對于僅看好白銀單一標的的投資者是較好的備選工具,但仍需根據各自的風險承受能力進行適配。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP