2025-08-21 20:27:11

隨著純固收產(chǎn)品收益率走低,債券投資性價(jià)比下降,債券型ETF市場(chǎng)規(guī)模卻突飛猛進(jìn)。2024年至今,債券型ETF數(shù)量與規(guī)模大幅增長(zhǎng),成為ETF市場(chǎng)增量的主要貢獻(xiàn)者。低利率環(huán)境下,被動(dòng)投資策略凸顯優(yōu)勢(shì),債券型ETF因緊密跟蹤債券指數(shù)、低費(fèi)率、高流動(dòng)性備受關(guān)注。資管機(jī)構(gòu)需通過(guò)ETF等工具組建多元資產(chǎn)配置能力,以應(yīng)對(duì)低利率時(shí)代的挑戰(zhàn)。

每經(jīng)記者|宋欽章 每經(jīng)編輯|廖丹

今年以來(lái),由于純固收產(chǎn)品的收益率逐漸走低,不少偏保守的投資者在考慮要不要放棄純固收產(chǎn)品。

這不僅是個(gè)人投資者的擔(dān)憂,也有機(jī)構(gòu)固收人士表示,債券投資正在喪失性價(jià)比。

這幾年,隨著全球經(jīng)濟(jì)不確定性增加,投資者風(fēng)險(xiǎn)偏好普遍下降,安全性高、流動(dòng)性較好的資產(chǎn)受到青睞,因此債券市場(chǎng)近幾年吸引了大量資金流入,成為投資者避險(xiǎn)的重要選擇。

然而,隨著市場(chǎng)利率中樞下行至低位,一個(gè)尷尬的情形出現(xiàn)了:當(dāng)債市利率博弈至市場(chǎng)底部時(shí),獲取資本利得的空間已經(jīng)有限,而票息收益也缺乏吸引力。與此同時(shí),低利率環(huán)境讓主動(dòng)管理獲得超額收益也變得日益艱難。

在這樣的情形之下,記者注意到,資管機(jī)構(gòu)正在從被動(dòng)投資策略中尋找破局之道。一個(gè)明顯的現(xiàn)象是,以債券型ETF為代表的被動(dòng)型產(chǎn)品正在悄然爆發(fā)。

但在思考資管機(jī)構(gòu)如何度過(guò)低利率時(shí)代這一更深層次命題時(shí),業(yè)界認(rèn)為,被動(dòng)投資市場(chǎng)提供了ETF這種高效的配置工具,資管機(jī)構(gòu)可借此專注多元資產(chǎn)配置,后者才是提供長(zhǎng)期收益的關(guān)鍵能力。

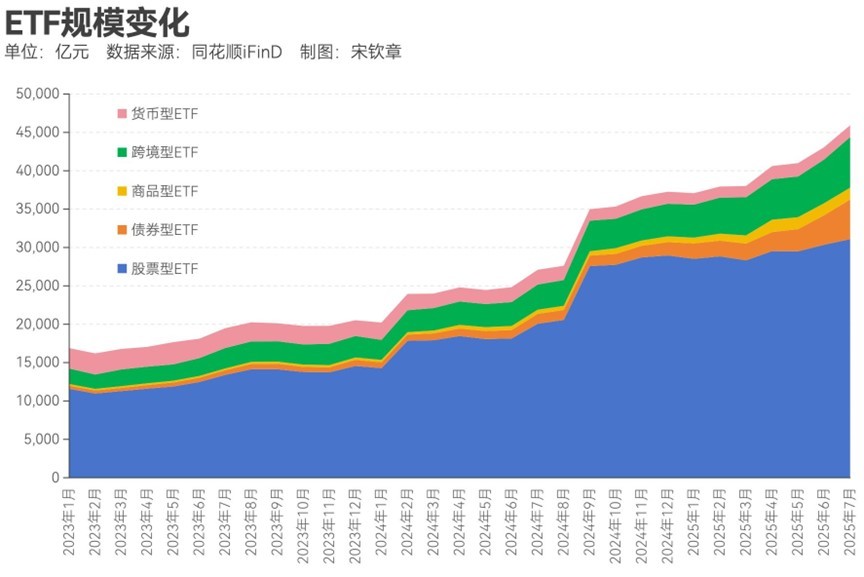

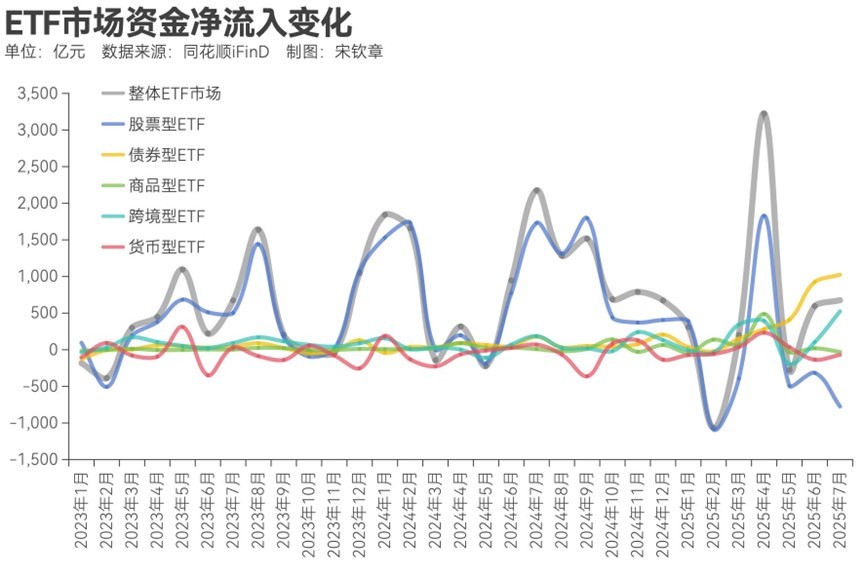

2024年至今,ETF投資崛起,大量資金借道ETF涌入A股,如今這一趨勢(shì)也在債市上演。今年以來(lái),債券型ETF市場(chǎng)規(guī)模突飛猛進(jìn),成為ETF市場(chǎng)增量的主要貢獻(xiàn)者。

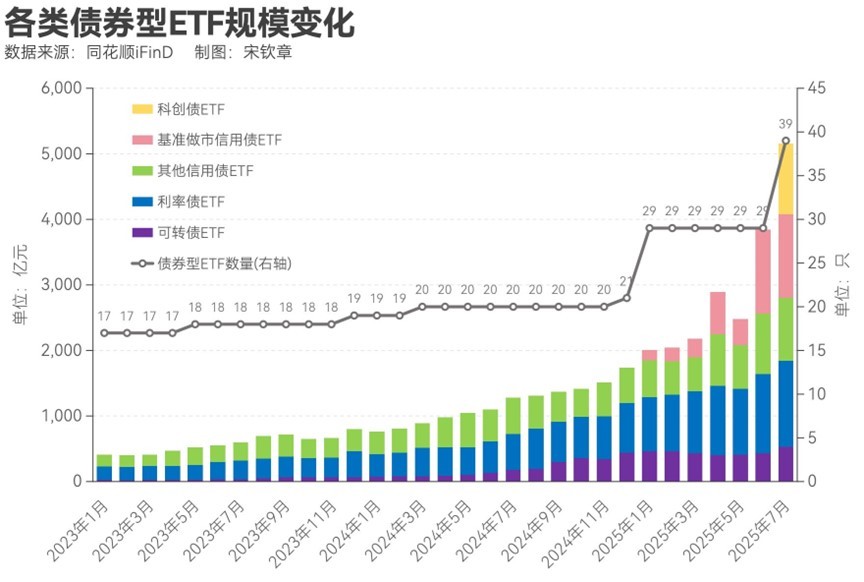

去年年底,全市場(chǎng)債券型ETF的數(shù)量共有21只,整體規(guī)模不到2000億元。而截至今年7月底,債券型ETF的數(shù)量已擴(kuò)容至39只,且規(guī)模達(dá)到了5160.29億元。債券型ETF在整體ETF市場(chǎng)規(guī)模中的占比,也從2024年底的不到5%躍升到了如今的10%以上。

盡管股票型ETF仍然主導(dǎo)ETF市場(chǎng),但從全市場(chǎng)資金流向的變化來(lái)看,債券型ETF正在成為增量資金的“吸金主力”。今年5月以來(lái),債券型ETF的資金凈流入開始明顯超過(guò)其他類型的ETF,并持續(xù)保持領(lǐng)先。根據(jù)同花順iFinD數(shù)據(jù),今年7月份債券型ETF市場(chǎng)的資金凈流入首次超過(guò)了1000億元。

從債券型ETF的數(shù)量來(lái)看,其擴(kuò)容的直接原因是,今年1月市場(chǎng)新增了8只基準(zhǔn)做市信用債ETF,7月又新增了10只科創(chuàng)債ETF。從規(guī)模的增量來(lái)看,主要集中在今年的6月和7月。

實(shí)際上,2025年之前,市場(chǎng)上的債券型ETF主要是利率債ETF,存量信用債ETF僅3只。而隨著今年信用債ETF的密集發(fā)行,截至2025年7月底,債券型ETF存量產(chǎn)品中共有21只信用債ETF(包括科創(chuàng)債ETF)、16只利率債ETF和2只可轉(zhuǎn)債ETF,信用債ETF在數(shù)量和規(guī)模上都實(shí)現(xiàn)了對(duì)利率債ETF的趕超。

記者從業(yè)界獲悉,債券型ETF的爆發(fā),其實(shí)是供給側(cè)與需求側(cè)共同作用的結(jié)果。

在供給側(cè),2025年1月中國(guó)證監(jiān)會(huì)印發(fā)《促進(jìn)資本市場(chǎng)指數(shù)化投資高質(zhì)量發(fā)展行動(dòng)方案》,提出“穩(wěn)妥推出基準(zhǔn)做市信用債ETF,研究將信用債ETF納入債券通用回購(gòu)質(zhì)押庫(kù),逐步補(bǔ)齊信用債ETF發(fā)展短板。”另外,在此前的陸家嘴論壇上,證監(jiān)會(huì)主席吳清宣布資本市場(chǎng)領(lǐng)域系列重要政策,包括“加快推出科創(chuàng)債ETF”等。

在需求側(cè),利率環(huán)境變化是債券型ETF成功吸引資金的關(guān)鍵因素。晨星中國(guó)分析,利率持續(xù)下行,債券主動(dòng)投資獲取超額收益的難度與日俱增。主動(dòng)投資高度依賴基金經(jīng)理憑借專業(yè)能力把握市場(chǎng)動(dòng)態(tài)與個(gè)券機(jī)會(huì),但利率下行顯著壓縮了超額收益空間。相比之下,以債券ETF為代表的被動(dòng)投資產(chǎn)品,因緊密跟蹤債券指數(shù),能獲取市場(chǎng)平均收益,在當(dāng)前的投資環(huán)境中備受關(guān)注。

債券型ETF的爆發(fā)只是一個(gè)縮影,它所反映的現(xiàn)象是越來(lái)越多的資金正在看好被動(dòng)投資策略。根據(jù)民生證券監(jiān)測(cè)的數(shù)據(jù),2024年三季度末,被動(dòng)指數(shù)型基金(含指數(shù)增強(qiáng)型基金)持有A股市值達(dá)到3.16萬(wàn)億元,首次超過(guò)同期主動(dòng)權(quán)益類基金2.89萬(wàn)億元的總市值。

另?yè)?jù)中金公司研究部測(cè)算,以ETF為代表的被動(dòng)產(chǎn)品規(guī)模整體呈現(xiàn)上行趨勢(shì)。截至6月末,被動(dòng)產(chǎn)品整體規(guī)模5.79萬(wàn)億元,季度規(guī)模增速為12.6%。結(jié)構(gòu)上,二季度股票ETF規(guī)模環(huán)比上升8.2%,規(guī)模占比小幅下行;債券型ETF在產(chǎn)品新發(fā)與資金流入的影響下規(guī)模大幅增長(zhǎng),單季度規(guī)模增速高達(dá)76.2%;商品型ETF也受益于黃金資產(chǎn)的高關(guān)注度,規(guī)模繼上季度高增速上行后進(jìn)一步增長(zhǎng)48.3%;此外,LOF(上市開放式基金)和場(chǎng)外指數(shù)基金規(guī)模環(huán)比上升10.8%;貨幣型ETF規(guī)模環(huán)比上升9.0%。

當(dāng)前,國(guó)內(nèi)市場(chǎng)利率中樞持續(xù)下行,固收類資產(chǎn)的整體收益空間被不斷壓縮。在這樣的大背景下,債券市場(chǎng)的結(jié)構(gòu)性變化尤為值得關(guān)注——信用利差持續(xù)收窄,低評(píng)級(jí)與高評(píng)級(jí)債券的收益率差值不斷壓縮。

“這一變化直接沖擊了傳統(tǒng)的債券投資模式,過(guò)去依賴個(gè)券挖掘獲取超額收益的策略愈發(fā)艱難,優(yōu)質(zhì)債券的篩選成本顯著上升,同時(shí)價(jià)格波動(dòng)加劇也讓單一債券投資的風(fēng)險(xiǎn)敞口擴(kuò)大。”東亞前海證券資產(chǎn)管理部撰文分析,在這樣的挑戰(zhàn)之下,債券型ETF作為一種高效的工具型產(chǎn)品,其價(jià)值被市場(chǎng)快速認(rèn)知,正逐漸成為低利率時(shí)代債券投資的核心選擇。

在日前由南方財(cái)經(jīng)全媒體集團(tuán)指導(dǎo),《21世紀(jì)經(jīng)濟(jì)報(bào)道》主辦、浦發(fā)銀行聯(lián)合主辦的“2025資產(chǎn)管理年會(huì)”上,興業(yè)銀行首席經(jīng)濟(jì)學(xué)家魯政委表示,利率下行階段,固收產(chǎn)品的收益能力受到限制,這時(shí)費(fèi)率變得比較敏感,資管機(jī)構(gòu)不得不通過(guò)下調(diào)管理費(fèi)率等手段來(lái)挽留客戶。與此同時(shí),為了給可能出現(xiàn)的投資機(jī)會(huì)做準(zhǔn)備,高流動(dòng)變得非常重要。而ETF兼具低費(fèi)率和高流動(dòng)性,成為當(dāng)下投資的理想選擇之一。

魯政委分析,被動(dòng)化投資具備省錢、省時(shí)、省心等幾大優(yōu)勢(shì)。在“省錢”方面,被動(dòng)投資十年可節(jié)省約6%的成本,隨著市場(chǎng)成熟,并進(jìn)入低利率時(shí)期,被動(dòng)型產(chǎn)品的成本優(yōu)勢(shì)愈發(fā)明顯;在“省時(shí)”方面,被動(dòng)型產(chǎn)品通過(guò)一籃子組合,為投資者有效規(guī)避了在個(gè)券選擇方面的困擾,以信用債ETF為例,其通過(guò)組合投資化解了個(gè)券的信用風(fēng)險(xiǎn)識(shí)別難題,即便出現(xiàn)了個(gè)別違約,也對(duì)整體的影響有限;在“省心”方面,追漲明星基金經(jīng)理的歷史表現(xiàn)證明,對(duì)“常勝基金經(jīng)理”的過(guò)度依賴長(zhǎng)期來(lái)看往往得不償失,而被動(dòng)投資可以使投資者規(guī)避基金經(jīng)理的變更風(fēng)險(xiǎn)。

對(duì)于銀行理財(cái)而言,ETF的價(jià)值也在低利率環(huán)境下愈發(fā)凸顯。光大理財(cái)副總經(jīng)理李永鋒在該論壇上表示:“在債券靜態(tài)票息持續(xù)保持低位的背景下,高股息ETF的替代作用、多資產(chǎn)ETF的資產(chǎn)優(yōu)化與對(duì)沖功能,以及主題輪動(dòng)ETF對(duì)收益的增厚效果,都對(duì)專業(yè)機(jī)構(gòu)很有吸引力。”

提到債券型ETF,他認(rèn)為,因其天然的資產(chǎn)配置屬性,正在成為銀行理財(cái)?shù)摹昂弦赓Y產(chǎn)”。“銀行理財(cái)對(duì)債券ETF的需求強(qiáng)烈,未來(lái)若基金行業(yè)能豐富債券ETF供給,雙方合作空間將進(jìn)一步打開。”

對(duì)于險(xiǎn)資機(jī)構(gòu)來(lái)說(shuō),ETF等被動(dòng)投資產(chǎn)品已經(jīng)成為其資產(chǎn)配置的重要工具。在該論壇上,百年保險(xiǎn)資管黨委書記、董事長(zhǎng)楊峻分享道:“ETF精準(zhǔn)地命中了機(jī)構(gòu)投資者對(duì)透明化、低波動(dòng)的配置需求,精細(xì)化、多因子的策略需求,以及低成本、高效率的運(yùn)營(yíng)需求。”

中國(guó)正在逐步邁入低利率時(shí)代,這對(duì)于國(guó)內(nèi)的資管機(jī)構(gòu)來(lái)說(shuō),無(wú)疑將是一場(chǎng)重要考驗(yàn)。業(yè)內(nèi)認(rèn)為,原有的單一固收策略已經(jīng)難以適應(yīng)新局勢(shì),多元化將是必由之路。被動(dòng)投資策略,或許只是度過(guò)低利率時(shí)期的一種可選路徑,從長(zhǎng)期來(lái)看,如何利用ETF工具組建多元資產(chǎn)配置能力或更為關(guān)鍵。不過(guò),這背后離不開制度創(chuàng)新和產(chǎn)品創(chuàng)新的支持。

正如魯政委所說(shuō),被動(dòng)投資讓投資者得以專注于資產(chǎn)配置,可以通過(guò)不同主題ETF構(gòu)建起自己的被動(dòng)產(chǎn)品組合,來(lái)實(shí)現(xiàn)可持續(xù)的穩(wěn)健收益。

其實(shí),在中國(guó)之前,很多發(fā)達(dá)國(guó)家已經(jīng)經(jīng)歷過(guò)低利率時(shí)代。以日本為例,自20世紀(jì)90年代初泡沫經(jīng)濟(jì)破裂以來(lái),日本長(zhǎng)期處于低利率環(huán)境。東吳固收首席分析師李勇團(tuán)隊(duì)分析,由于依靠傳統(tǒng)的投資策略難以維持債券型基金的吸引力,同時(shí)股市泡沫破裂,日本的資管機(jī)構(gòu)開始尋求破局之道:一是日本基金大量投資于海外資產(chǎn),特別是外幣債券;二是新型產(chǎn)品應(yīng)運(yùn)而生,包括ETF、J-REITs和每月決算型基金。

李勇團(tuán)隊(duì)認(rèn)為,低利率時(shí)代將催生資管行業(yè)結(jié)構(gòu)性變革。首先,指數(shù)化固收產(chǎn)品憑借其獨(dú)特的優(yōu)勢(shì),逐漸成為投資者在低利率環(huán)境下尋求穩(wěn)定收益的新選擇;此外,隨著資本市場(chǎng)的不斷開放和國(guó)際化程度的提升,海外債券和股票等資產(chǎn)也將成為投資者的重要選擇,但這需要“額度管控+資格準(zhǔn)入”的制度改革。

再以意大利為例,低利率環(huán)境促使客戶的投資習(xí)慣發(fā)生了變化。匯華理財(cái)總經(jīng)理王茜在上述論壇上表示:“意大利開始跟中國(guó)市場(chǎng)很像,客戶只接受固收產(chǎn)品。因?yàn)榈屠蕰r(shí)代,客戶慢慢開始接受‘固收+’,開始接受結(jié)構(gòu)性理財(cái)產(chǎn)品,然后開始接受多元資產(chǎn)。”

在她看來(lái),國(guó)內(nèi)的機(jī)構(gòu),無(wú)論是自營(yíng)還是資管,對(duì)于人民幣固收的依存度非常高。盡管當(dāng)前資管行業(yè)的規(guī)模很大,但是資產(chǎn)類別相對(duì)比較單一,一旦經(jīng)濟(jì)走強(qiáng)引發(fā)債市走空,則債市牛市或?qū)⒔K結(jié)。“現(xiàn)在需要更多的大類資產(chǎn)配置產(chǎn)品出現(xiàn),特別是很需要全球多元資產(chǎn)配置產(chǎn)品的出現(xiàn),來(lái)彌補(bǔ)現(xiàn)階段較為薄弱的這一層。”

王茜表示,被動(dòng)投資市場(chǎng)越來(lái)越發(fā)達(dá),這讓大類配置的配置成本變得更低。“如果一個(gè)機(jī)構(gòu)既能做好大類資產(chǎn)配置,又具備布局好一些關(guān)鍵市場(chǎng)、關(guān)鍵資產(chǎn)的主動(dòng)管理能力,在沒(méi)有布局到的能力方面通過(guò)被動(dòng)投資工具進(jìn)行配置,這是一個(gè)資源最優(yōu)化的打法。”

這與興銀理財(cái)總裁汪圣明年初在由上海金融與發(fā)展實(shí)驗(yàn)室、浦江中小銀行論壇主辦的2025浦江金融與發(fā)展論壇的主旨演講一致。汪圣明認(rèn)為,盡管渠道和客戶的需求仍以低波絕對(duì)收益產(chǎn)品為主,在低利率時(shí)代,理財(cái)公司的大類資產(chǎn)配置能力仍然不可或缺,這將成為財(cái)富配置和資產(chǎn)管理的核心競(jìng)爭(zhēng)力。“只有股、債、商品、另類資產(chǎn)全覆蓋,才不會(huì)缺席‘美林時(shí)鐘’,才能實(shí)現(xiàn)周期跟蹤與行業(yè)輪動(dòng),這是資管產(chǎn)品收益取得長(zhǎng)跑冠軍的根本。”

封面圖片來(lái)源:圖片來(lái)源:視覺(jué)中國(guó)-VCG211415728314

如需轉(zhuǎn)載請(qǐng)與《每日經(jīng)濟(jì)新聞》報(bào)社聯(lián)系。

未經(jīng)《每日經(jīng)濟(jì)新聞》報(bào)社授權(quán),嚴(yán)禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請(qǐng)作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關(guān)注每日經(jīng)濟(jì)新聞APP