每日經濟新聞 2025-05-23 21:30:05

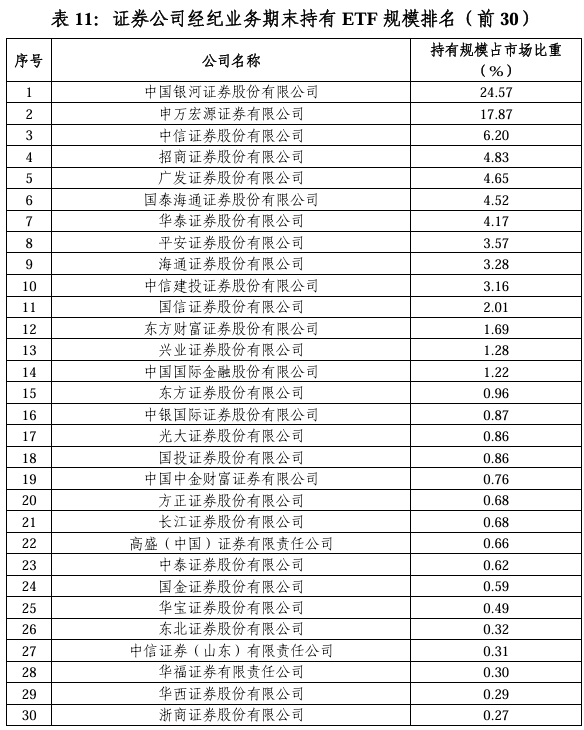

◎2025年4月,全市場ETF總規模首次突破4萬億元,產品數量突破1100只。上交所數據顯示,截至4月底,中國銀河證券經紀業務ETF保有規模市場占比達24.57%,重回榜首并創出新高。

◎此外,華泰證券在ETF成交額、交易賬戶數量等方面領先。隨著ETF市場發展,ETF投顧成為行業焦點,多家券商在打造ETF投顧隊伍上試水布局。

每經記者|李娜 每經編輯|彭水萍

2025年4月,全市場ETF總規模首次突破4萬億元,產品數量突破1100只,且正日益成為連接實體經濟與大眾投資的關鍵橋梁。

上交所最新發布的數據顯示,截至2025年4月底,中國銀河證券經紀業務ETF的保有規模市場占比達到24.57%,創出2024年以來的新高。

上交所的最新數據顯示,4月券商經紀業務期末持有ETF規模排名發生了明顯變動。那就是之前雙寡頭格局之一的中國銀河證券重回榜首,市場份額占比上升到了24.57%,較3月末的19.67%,上升了4.9個百分點,創下了自2024年以來的新高。

緊隨其后的,申萬宏源證券4月的市場規模占比為17.87%,較3月末的19.81%,環比下降近2個百分點。

和3月相比,券商經紀業務ETF保有規模的前30強名單并沒有發生大的變化,只是個別券商的排名稍有調整。

回顧過往,自2024年以來,券商經紀業務期末持有ETF規模的榜單上,形成了中國銀河證券和申萬宏源為首的雙寡頭格局。縱向比較來看,銀河證券ETF持有規模市場份額高峰時期出現在2024年7月,彼時高達22.53%。

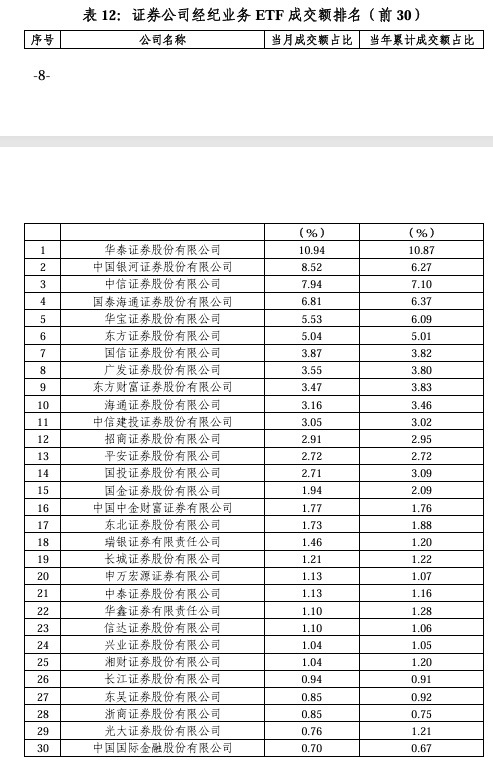

在2025年4月的成交量排名中,中國銀河證券4月單月的市場份額占比達到了8.52%,排在月度第二。而在3月份時,其當月的市場份額為5.16%,僅排在第六。

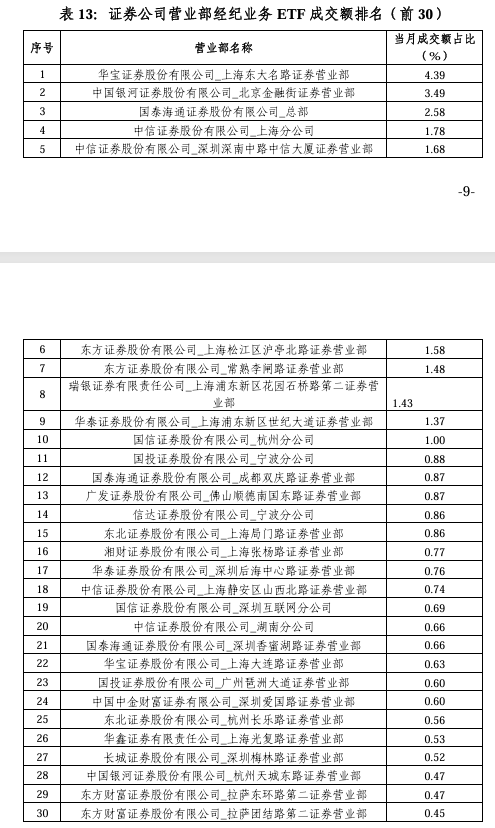

除此之外,在4月證券營業部經紀業務ETF成交額排名中,中國銀河證券北京金融街營業部以3.49%的市場份額,排在了當月的第二名,僅次于華寶證券營業部上海東大名路營業部。而在3月份的市場排名中,該營業部并未躋身前三十名行列。

事實上,中國銀河證券北京金融街營業部也被市場廣泛視為“國家隊”可能出沒的營業部之一。

今年4月7日,中央匯金公司表態堅定看好中國資本市場發展前景,充分認可當前A股配置價值,已再次增持了交易型開放式指數基金(ETF),未來將繼續增持,堅決維護資本市場平穩運行。從公募基金2025年一季報來看,一季度中央匯金資管增持了華泰柏瑞滬深300ETF、易方達滬深300ETF、華夏滬深300ETF、嘉實滬深300ETF等多只滬深300ETF。

數據進一步顯示,截至2025年4月底,滬市基金產品共846只,資產管理總規模31034.1億元。其中,ETF共680只,總市值29625.45億元,較上期增加7.48%,總份額17542.6億份,較上期增加4.88%。本期ETF累計成交金額39081.37億元,日均成交金額1861.02億元,較上期增加2.59%。

4月上交所ETF(非貨幣)成交額(經紀業務)居前三的證券公司為華泰證券、銀河證券和中信證券,成交額在市場中占比分別為10.94%、8.52%和7.94%。而在今年前4月,華泰證券ETF經紀業務成交額的市場份額仍然超過10%,達到10.87%。

在4月營業部經紀業務ETF成交額排名中,華寶證券上海東大名路營業部以4.39%的市場份額再次位居首位。國泰海通證券公司總部以及中信證券上海分公司也都位居前列。

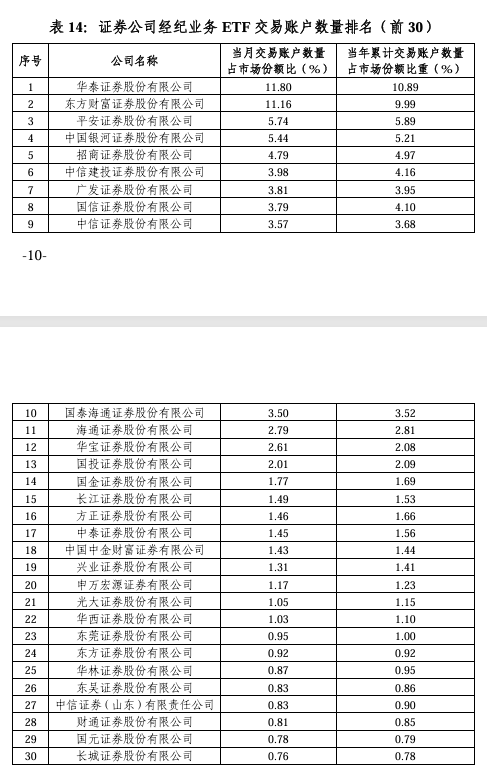

在4月券商ETF交易賬戶數量排名中,華泰證券、東方財富證券的月度市場份額比重均超過10%,分別為11.8%、11.16%。

另外,截至2025年4月底,上交所基金市場共有主做市商20家,一般做市商12家,共為719只基金產品提供流動性服務,較上期增加19只,其中704只基金獲得主流動性服務。有做市商的ETF為663只,占全部ETF的98%,覆蓋股票ETF、跨境ETF、債券ETF、商品ETF、貨幣ETF等各種類型。

推動公募基金高質量發展行動方案中談到出臺《公開募集證券投資基金投資顧問業務管理規定》,推動基金投顧業務的健康、有序發展,為投資者提供個性化的、專業的投資顧問服務。

這種轉型要求券商構建“以客戶為中心”的服務生態,短期需平衡業績考核與客戶資產健康管理訴求,長期則需完成三大維度建設,一是獲取必要的業務資格準入門檻;二是建立管理層與股東層具備戰略定力的治理機制;三是搭建資管與財富體系,調整當前行業在產品譜系、考核指標、制度流程等方面均存在的結構性短板。

華泰證券金工團隊認為,隨著國內ETF市場的蓬勃發展,各家公司在開展基金投顧業務時也越來越重視ETF的投顧。從美國經驗來看,“投顧+ETF”模式是美國財富管理的主流模式之一。投資顧問利用ETF作為底層工具,通過深入了解客戶需求,為客戶提供高度適配的資產配置解決方案。由于ETF的低成本、分散化、透明度和靈活性等特點,投顧可以更有效地幫助投資者降低投資成本、實現廣泛的資產分散,從而降低投資風險。在財富管理轉型持續深入的背景下,ETF投顧成為焦點。

國泰海通則是借力研究強化ETF買方投顧力量,早在2023年下半年,其便面向其分公司、營業部選拔出第一批首席ETF投顧團隊,在提升投顧人員股票咨詢能力、產品配置能力的基礎上,加強對ETF研究能力的培養賦能。

前述研究團隊指出,國信證券、平安證券、中信證券、華寶證券等券商也在打造ETF投顧隊伍上試水布局,盡管不一定以ETF投顧的形式呈現,但目的都是為了實質提升客戶在ETF這一品類上的投資體驗。平安證券注重通過投顧隊伍的ETF專業能力建設塑造IP品牌,一是培養資深投顧隊伍、塑造IP品牌,指導隊伍開發ETF組合和配置工具;二是搭建ETF投顧服務體系,除了專業ETF投顧培養外,還格外注重ETF投顧策略、工具建設,并配備了相應的投顧業務制度管理體系。華寶證券圍繞ETF搭建了五位一體投顧服務體系,通過產品、電商、投研、投顧、管理等多條業務線的協同培養優質投顧。

封面圖片來源:視覺中國-VCG111361568739

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP