每日經(jīng)濟新聞 2021-08-25 09:10:39

每經(jīng)記者|金喆 陳星 每經(jīng)實習記者|林姿辰 每經(jīng)編輯|魏官紅

中標價在參與的4家企業(yè)中最高、營收貢獻占比不足0.01%……華北制藥布洛芬緩釋膠囊卻因產(chǎn)能不足導致“斷供”山東省集采,丟掉了未來9個月的參與資格。國家集采開出的首張“罰單”,將這家老牌藥企推向了風口浪尖。

實際上,對于生產(chǎn)企業(yè)來說,集采戰(zhàn)場上的價格博弈絕不僅僅是數(shù)字的變動,而更像是一道生死命題。

如果“出局”,就意味著將丟掉原來的市場,只能把戰(zhàn)場轉(zhuǎn)移到占據(jù)藥品流通市場20%份額的院外市場。但在那里,集采的價格戰(zhàn)同樣“暗流涌動”。如果中標,又要犧牲原來的利潤,甚至以遠低于成本價的價格,去換取更多的市場。

在這場生死抉擇中,藥企和中國醫(yī)藥產(chǎn)業(yè)將駛向何方?

生死命題:有中標企業(yè)代表簽字時手抖

業(yè)內(nèi)人士李冰(化名)在聽到華北制藥因產(chǎn)能不足導致“斷供”的消息時,并不覺得意外。他所在的企業(yè)也出現(xiàn)過斷供的情況,但華北制藥因此丟掉9個月的集采參與資格,還是讓他感到有些驚訝。

在李冰看來,集采是所有藥企都會面臨的生死命題,不中標就意味著要失去多年打下的“江山”,中標則意味著要扛住成本壓力,在利微的情況下?lián)Q量。但在這場廝殺中,“光腳不怕穿鞋的”情況不少,經(jīng)常會出現(xiàn)此前沒有市場積累、卻趕在集采前拿到“門票”的新兵,成為當之無愧的攪局者。

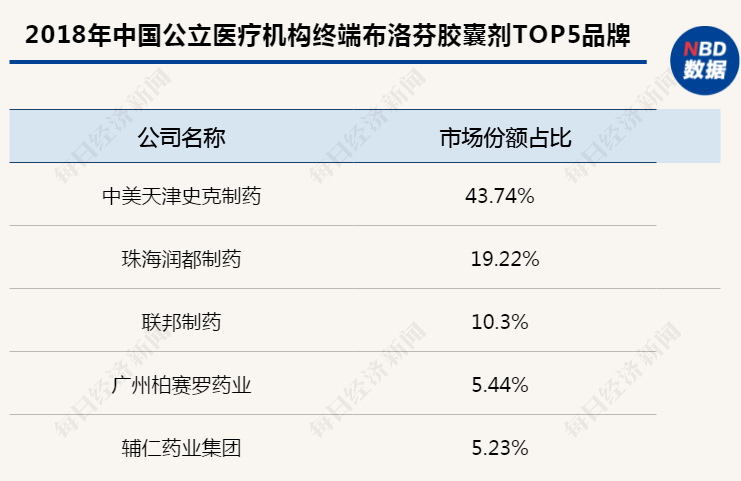

如他所言,華北制藥就是布洛芬緩釋膠囊的“新兵”。米內(nèi)網(wǎng)數(shù)據(jù)顯示,2018年中國公立醫(yī)療機構終端布洛芬膠囊劑銷售額近4億元,同比增長20.30%。華北制藥則是在2019年底才通過布洛芬緩釋膠囊一致性評價,此前并無市場份額。

數(shù)據(jù)來源:米內(nèi)網(wǎng)

在2020年8月20日第三批國家集采中,上海信誼天平藥業(yè)、珠海潤都制藥、南京易亨制藥、華北制藥中選布洛芬緩釋膠囊。其中,華北制藥的中標價格最高,每片價格為0.268元,即便如此,華北制藥布洛芬緩釋膠囊的價格也比集采前便宜50%。最終,華北制藥為包括山東省在內(nèi)的七個省市供應首批為7975萬粒的布洛芬緩釋膠囊,為期三年。

集采價格腰斬是所有參與的制藥企業(yè)的共同議題,特別是對于一些已經(jīng)有一定市場規(guī)模的公司而言,重要產(chǎn)品中標,以量換價也難以有更大的市場空間,很難彌補藥品單價下降后的利潤損失。

恒瑞醫(yī)藥就在2021年半年報中提到,公司自2018年以來進入國家集中帶量采購的仿制藥共有28個品種,中選18個品種,中選價平均降幅72.6%。

但任何企業(yè)都不想輕易放過集采背后的龐大市場,所以很多時候,不管有無報價策略,藥企會選擇貼著成本價報。

在招股書中,倍特藥業(yè)曾表示藥品集中采購是一把雙刃劍,“對于集中采購前市場占有率高的品種,集中采購大幅降低了藥品價格,對銷售收入將產(chǎn)生不利影響;但對于在集中采購前市場占有率較低的品種,如果能在集中采購中中標,可以迅速擴大銷量,搶占市場,從而提高銷售收入。”

李冰坦言,集采時要求企業(yè)報價必須高于生產(chǎn)成本,所以在報價時是不會虧本的,但原來有市場優(yōu)勢的企業(yè),最怕一些同行報出“地板價”,特別是一些市場份額不大、想通過集采提升知名度和市場份額的,經(jīng)常出其不意。“(新加入的企業(yè))反正沒做什么市場投入,所以報價基本就貼著成本線,把研發(fā)成本、原料成本、配送成本、人工成本算進去,加一點就直接報了。”

在這種情況下,為了防止同行的“地板價”,很多大企業(yè)也會把報價壓得貼近成本線,所以價格廝殺的慘烈畫面時常在現(xiàn)場出現(xiàn)。“我有在集采現(xiàn)場的同事告訴過我,看到有企業(yè)代表簽字的時候,手都在抖”。

不過,這也為后續(xù)集采執(zhí)行中藥品正常供應帶來隱患。北京鼎臣醫(yī)藥管理咨詢中心負責人史立臣表示,藥品進入集采后供應跟不上的現(xiàn)象確實存在。

圖片來源:每日經(jīng)濟新聞 資料圖

華北制藥顯然在中標后遇到了問題,2020年報顯示,布洛芬緩釋膠囊銷售收入為50.22萬元,僅占華北制藥當年營收的0.0044%。《每日經(jīng)濟新聞》記者據(jù)此推算,該收入對應產(chǎn)品約為187萬片,不到中標供應量的3%。2021年1月~7月銷售收入293.81萬元,對應產(chǎn)品數(shù)量約1096萬片,約為中標供應量的14%。

這意味著,華北制藥在布洛芬緩釋膠囊供應上存在巨大缺口,更為嚴峻的情況是,臨床對這一鎮(zhèn)痛類藥品的需求量遠遠大于集采時的申報量。據(jù)深藍觀察報道,從2020年10月份開始執(zhí)行中選結果起,9個月時間里,山東省的實際報量達到8000多萬粒,遠超了首年的2511萬粒的約定供應量。華北制藥提供給山東省的實際供應量為365萬粒,山東省各大醫(yī)院反映非常強烈。

集采藥品用量“超標”導致生產(chǎn)企業(yè)生產(chǎn)能力無法滿足臨床需求,這樣的情況不是第一次出現(xiàn)。國家醫(yī)保局相關數(shù)據(jù)顯示,截至2020年,前三批集采品種實際采購量達到協(xié)議采購量的2.4倍,節(jié)約費用超過1000億元。

華北制藥方面表示,會做好今后中選產(chǎn)品的產(chǎn)能預估,及市場風險預判和防范,積極謀劃其他中選產(chǎn)品的排產(chǎn)及供應,堅決杜絕斷供、少供現(xiàn)象發(fā)生,全力保障公司中選產(chǎn)品在中選區(qū)域的協(xié)議供應量和患者需求。

三年集采廝殺:被重構的藥企利潤表

截至目前,集采已經(jīng)走過三個年頭,華北制藥則成為了首個因產(chǎn)品斷供被取消資格的藥企。因集采“斷供”,公司股價也觸及跌停。8月24日晚間,華北制藥發(fā)布公告稱,公司2021年上半年實現(xiàn)營業(yè)收入55.83億元,同比減少5.65%;實現(xiàn)凈利潤100.5萬元,同比下降99.16%。

縱觀整個行業(yè),藥企的利潤在這場戰(zhàn)役中得到重構,靠壟斷區(qū)域藥品供應就能舒服掙錢的模式因集采一去不復返。醫(yī)藥企業(yè)也在逐漸擺脫“帶金銷售”的商業(yè)模式,向創(chuàng)新型企業(yè)轉(zhuǎn)型。

《每日經(jīng)濟新聞》記者統(tǒng)計,2020年,A股373家醫(yī)藥公司總營收為1.92萬億元,同比增長約7%,凈利潤1351億元,銷售費用整體支出為2838.58億元,同比下滑5.9%,近五年來第一次呈現(xiàn)出下降態(tài)勢。

細分來看,醫(yī)藥生物行業(yè)平均銷售費用額為7.69億元,超過75%的公司年銷售費用在10億元以下,2%的公司在50億元以上,有216家公司去年銷售費用支出同比下降。

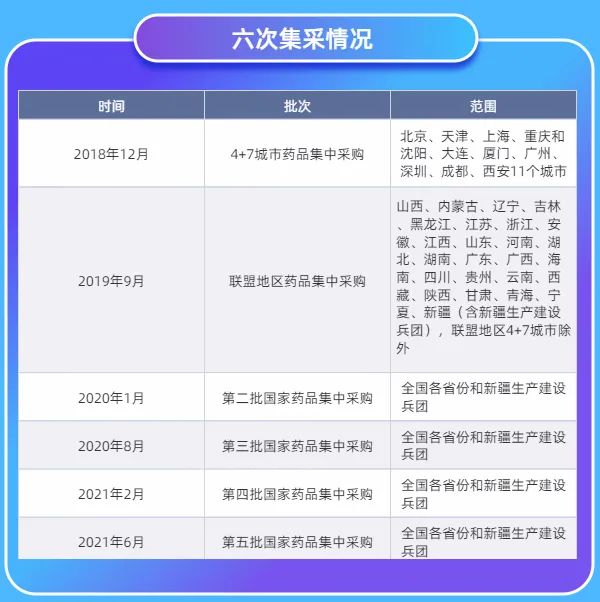

這些數(shù)字變化的背后,與集采推進息息相關。從采購藥品種類和品規(guī)上看,4+7試點結果共納入25種藥品,43個品規(guī);而第五批國家組織藥品集中采購共納入62種藥品,137個品規(guī),是品種數(shù)量最多的一次,集中采購藥品種類有逐批增加的趨勢;從集中采購間隔的節(jié)奏看,目前國家集采維持在一年兩次。

數(shù)據(jù)來源:上海陽光醫(yī)藥采購網(wǎng)信息

隨著集采范圍逐年擴大,不同產(chǎn)業(yè)結構的藥企的業(yè)績也開始出現(xiàn)分化。值得注意的是,六次集采中均有藥品中選的上市公司共有4家,分別是華海藥業(yè)(600521,SH)、中國生物制藥(01177,HK)、科倫藥業(yè)(002422,SZ)和翰森制藥(03692,HK),以及1家擬上市企業(yè)——倍特藥業(yè)。

當然,有些企業(yè)成為了集采的“受益者”。以海正藥業(yè)為例,其在2020年報中提到,公司11個主要藥品集采中標,解決了公司產(chǎn)品在招標省份準入問題,有效提升銷售收入和終端市場占有率。縱觀其成績單,2020年度實現(xiàn)營業(yè)收入為113.54億元,同比上升2.55%,歸母凈利潤較2019年增加3.24億元。

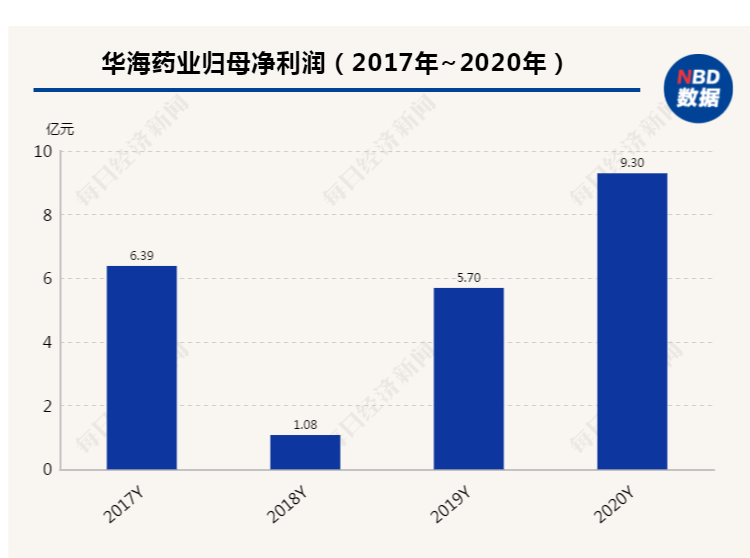

有14個品種進入集采的華海藥業(yè),也是為數(shù)不多的“大贏家”。華海藥業(yè)2020年營業(yè)收入為64.85億元,同比增長20.36%,歸母凈利潤同比增長63.24%,而國內(nèi)制劑及原料藥銷售大幅增加影響是其業(yè)績增長的主要原因。

同時,根據(jù)華海藥業(yè)于6月公布的可轉(zhuǎn)債的跟蹤評級報告,受益于國家集采的推進、公司中標產(chǎn)品的增多及沙坦類產(chǎn)品的歐盟 CEP 證書恢復,華海藥業(yè)2020年國內(nèi)制劑業(yè)務及原料藥業(yè)務銷售規(guī)模大幅增加。

在國內(nèi)某大型藥企負責政府事務的張其(化名)指出,華海藥業(yè)本身有原料藥優(yōu)勢,此前主要做出口業(yè)務,所以在集采時敢于報價。

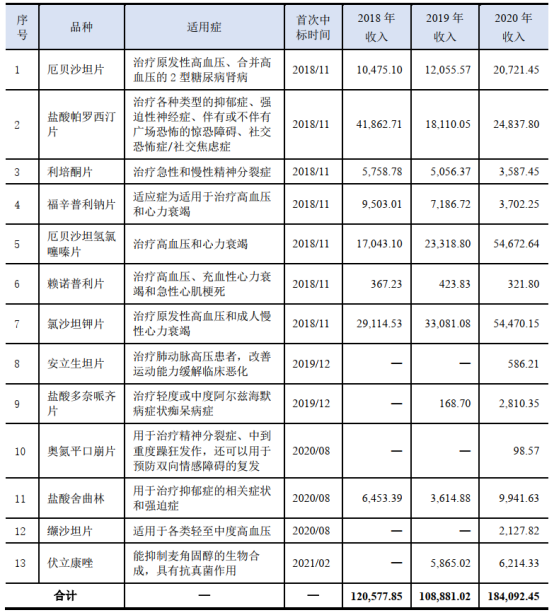

華海藥業(yè)集中采購中標產(chǎn)品銷售情況(單位:萬元)

圖片來源:華海藥業(yè)公告

由上圖可知,厄貝沙坦片、厄貝沙坦氫氯噻嗪片、氯沙坦鉀片、伏立康唑片在2020年的收入同比有所增加。其中,厄貝沙坦氫氯噻嗪片在2020年的收入較集采前“收益頗豐”;而安立生坦片、鹽酸多奈哌齊片、奧氮平口崩片和纈沙坦片受益于集采,收入由無到有。鹽酸多奈哌齊片于2019年中標后,在2020年迅速放量,銷售收入高達2810.35萬元;同年入圍第三批集采清單的纈沙坦片在2020年也取得了2127.82萬元的亮眼成績。

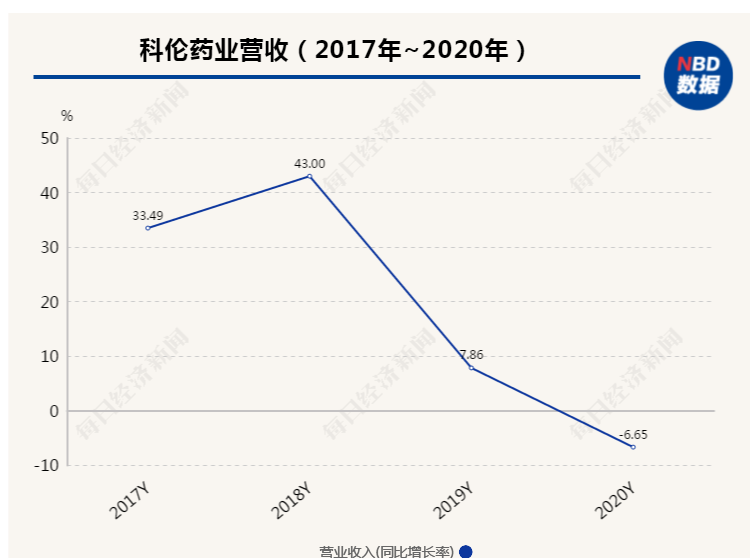

但對于科倫藥業(yè)和中國生物制藥,業(yè)績表現(xiàn)不太樂觀。例如科倫藥業(yè)在前六次國家集采中共申報27個品種,中選25個品種,但是其在2020年度的營業(yè)總收入和歸母凈利潤卻分別下滑6.65%和11.57%。對此,科倫藥業(yè)方面表示,疫情是業(yè)績下滑的原因之一,而公司的仿制藥在2020年度持續(xù)放量,營業(yè)收入和利潤同比增加。

記者注意到,在今年4月召開的投資者活動上,科倫藥業(yè)提出了“仿制藥板塊(以工業(yè)發(fā)貨口徑)2021年在2020年科瑞舒受到集采影響的背景下,增幅30%左右”的業(yè)務規(guī)劃目標。

另外,中國生物制藥集采入圍25款藥品,是4家公司中中標產(chǎn)品較多的企業(yè)。但由于2019年第三批國家?guī)Я坎少徤婕爸袊镏扑幍母尾 ⑿难堋㈡?zhèn)痛治療領域多個主要產(chǎn)品,相關藥品價格大幅下降對其業(yè)績造成較大沖擊。例如,在肝病領域,受恩替卡韋集采影響,三季度收入同比下滑52.0%,在心血管、鎮(zhèn)痛領域,藥品收入同比下滑19.3%。

而從2020年的業(yè)績看,其收入約236.47億元,同比輕微下降約2.4%;歸屬凈利潤約27.71億元,同比微增約0.3%。對此,中國生物制藥解釋稱,受新冠疫情和藥品集中帶量采購降價雙重影響,2020年度整體收入和利潤業(yè)績均未達預期。

近日,中國生物制藥發(fā)布公告稱,預計2021年上半年歸屬于母公司持有者應占盈利同比增長超過500%,主要是報告期內(nèi)新產(chǎn)品、高毛利率產(chǎn)品銷售占比上升,以及聯(lián)營公司財務表現(xiàn)強勁。這樣看來,公司已走出集采陰霾。

此外,值得注意的是,欲登陸創(chuàng)業(yè)板的倍特藥業(yè)也在招股說明書里詳細列明了參與過去幾次集采的成果——截至2020年12月31日,公司共有5款藥品、9個品規(guī)進入集采范圍,其中氟康唑膠囊集采后價格1.69元,與集采前47.33元的價格相比減少96.43%,為5款藥品中價格下降幅度最大。而就算是折價最少的250mg*12s規(guī)格的頭孢呋辛酯片,其價格在集采后也縮水近八成。

根據(jù)今年第四批、第五批國家集采結果,倍特藥業(yè)的鹽酸氨溴索注射液等7款藥品相繼被納入集采清單,與過去兩年只有5款藥品入選集采的情況相比,倍特藥業(yè)參加集采的熱情似乎日漸高漲。

集采后市場:資本“脫敏”,藥企駛向何方?

實際上,資本市場也在逐漸習慣這場自上而下的大型藥品“團購”。《每日經(jīng)濟新聞》記者注意到,在每輪集采之前,醫(yī)藥股往往會出現(xiàn)一定幅度的調(diào)整,特別是集采當日,相關公司股價大多會出現(xiàn)異動。

2018年12月6日,首次藥品集采的投標談判在上海舉行,當日醫(yī)藥板塊指數(shù)收于1616.20點,因降價程度遠遠超出市場預計,整個醫(yī)藥板塊充滿了悲觀情緒。此后19個交易日內(nèi)不斷下跌,于2019年1月4日創(chuàng)出1322.98點的階段新低,較2018年5月29日下跌36.79%。

2020年1月21日,第二輪全國藥品集中采購中選結果正式出爐。此次集采的33個品種中32個采購成功,共100個產(chǎn)品中選,藥品平均降價幅度達到53%。數(shù)據(jù)顯示,第二輪集采對資本市場的影響主要出現(xiàn)在2019年11月20日至12月3日,醫(yī)藥板塊指數(shù)僅下跌6.89%。市場的表現(xiàn)說明,藥品集采帶給相關股票的“威脅”已經(jīng)大幅降低。

而在此后三輪集采中,A股醫(yī)藥板塊震蕩幅度明顯降低。太平洋證券研報指出,在經(jīng)歷“4+7”、集采擴面和第二輪集采后,藥企及資本市場對于政策導向已經(jīng)有了充分的判斷和認知,第三輪集采所涉品種也符合此前的市場預期。

但具體到個股表現(xiàn)上,“集采效應”的影響還是很大。今年8月,制藥“一哥”恒瑞醫(yī)藥的2021年半年報顯示,其盈利雖然仍在維持上漲,但增幅放緩,這樣的成績單讓恒瑞在半年報發(fā)布次日以跌停收盤。

在2020年11月第三批集采中,恒瑞中選的6款產(chǎn)品營收環(huán)比下滑57%。但中標要跌,丟標也要跌。在今年6月進行的第五批國家集采中,恒瑞醫(yī)藥的碘克沙醇注射液及格隆溴銨注射液均未中標。消息一出,次日恒瑞醫(yī)藥開盤下跌4.43%。

當集采成為常態(tài)化,資本市場對醫(yī)藥板塊的投資邏輯也逐漸回歸理性。興業(yè)證券董事總經(jīng)理、研究院副院長、醫(yī)藥行業(yè)首席研究員徐佳熹在年初就提到,藥品領域,2021年會分化得比較厲害。真正有原始創(chuàng)新能力的一些公司可能會受到高度的認同,而其他很多公司的估值中樞可能會下行。他指出,以后的投資就是兩個大方向:一個是主賽道大龍頭,另外一類就是細分賽道龍頭。從長期來看,中國可能進入了一個醫(yī)藥行業(yè)分化的新常態(tài),于上市公司而言,未來的分化可能會越來越明顯。

當集采進入“深水區(qū)”,華北制藥斷供事件也暴露出集采的部分爭議。集采的本意是惠及各方,促進醫(yī)藥事業(yè)向創(chuàng)新方向發(fā)展。但在搶占市場的目的下,藥企愈發(fā)競爭激烈,而也在成本、產(chǎn)能等變量因素的影響下,不少企業(yè)頻頻爆雷。

在此前集采中有多個產(chǎn)品中選的某藥企的相關人士表示,在集采中中標是利空,不中標則是大利空。

他對《每日經(jīng)濟新聞》記者表示,雖然集采的規(guī)則是國家醫(yī)保局設立最高限價,企業(yè)在限價之下合理報價。按照國家醫(yī)保局的規(guī)劃,最高限價是經(jīng)過評估的藥品合理售價上限。但是在這個過程中,集采成為部分后進藥企以價換量、后來居上的“捷徑”。對那些品種不多、實力不足以投入創(chuàng)新型研發(fā)的企業(yè)而言,集采又是“救命稻草”,所以“地板價”頻頻出現(xiàn)。“受苦”的是既非頭部創(chuàng)新企業(yè)、又依靠仿制藥提供現(xiàn)金流和研發(fā)支持的企業(yè)。

“這個過程里面,一旦出現(xiàn)原料藥成本、運輸成本和產(chǎn)能因素變化,企業(yè)要么咬著牙繼續(xù)賣藥,要么就出現(xiàn)像華北制藥一樣的情況。”該人士說道。

但可以看到的是,集采也的確在一定程度上倒逼企業(yè)加大研發(fā)杠桿。今年上半年,恒瑞醫(yī)藥研發(fā)投入25.81億元,同比增長38.48%,研發(fā)投入占銷售收入比重達19.41%,創(chuàng)歷史新高。但前述藥企人士表示,“恒瑞以破釜沉舟的方式做創(chuàng)新,是因為恒瑞有資本與研發(fā)積累。但對于大量存在的仍以仿制藥為生的企業(yè)來說,賣藥賺不到錢,股價不被看好,拿什么做研發(fā),這是很多藥企經(jīng)營者摳破了腦袋想的問題”。

圖片來源:攝圖網(wǎng)

當集采成為醫(yī)藥行業(yè)繞不開的話題時,政府部門、生產(chǎn)企業(yè)、醫(yī)療機構和各方利益相關者都在探路中提出自己的建議和意見,讓集采更有效實施。

全國政協(xié)委員、農(nóng)工黨湖南省委副主委、中南大學湘雅三醫(yī)院院長張國剛在今年兩會期間建議,一是結合最新臨床指南選擇國家集采藥品的品種。國家集采藥品的選擇應結合最新的臨床診療規(guī)范,并廣泛征集臨床一線的醫(yī)師和藥師的建議,保障集采中選品種為臨床所用藥物。同時,將集采中選藥品納入臨床路徑管理,制定用藥指南,促進臨床診療的規(guī)范和合理用藥,讓更多患者獲益。

二是要全面評估國家集采藥品的生產(chǎn)企業(yè)的生產(chǎn)力和供應力,解決藥品間斷性短缺導致患者無法用藥的問題。

三是增設藥師服務相關收費項目。藥師通過多種形式向醫(yī)師、患者進行政策和藥品知識的宣講,建議適當增加藥師服務相關收費費用,增強藥師隊伍的穩(wěn)定性。

據(jù)四川省某三甲醫(yī)院的一位神經(jīng)內(nèi)科醫(yī)生透露,集采把藥物價格壓低之后,確實會擔心藥物的質(zhì)量會不會出現(xiàn)下降。他表示,以現(xiàn)在的一致性評價體系而言,針對的多是藥物的有效成分,而沒有考慮輔料等因素。“只能從我的實踐中說,遇到過集采藥物療效較原研差一些,副作用更明顯一些的情況”。

這位醫(yī)生表示,雖然一致性評價默認為藥監(jiān)部門對過評藥品的質(zhì)量“背書”,但是臨床試驗完美狀態(tài)下的療效是否等于真實世界的表現(xiàn)?另外,即使毒理反應完全相同,是否會因為生產(chǎn)工藝、輔料的差異,導致藥物曲線發(fā)生變化,進而引發(fā)藥效差異,這些都需要持續(xù)監(jiān)察。

“另外,要謹防醫(yī)藥企業(yè)將中標產(chǎn)品的虧損或少賺的利潤轉(zhuǎn)嫁到運輸、輔料、倉儲等環(huán)節(jié)。將低于成本價的低價傾銷行為列入失信名單,也很有必要。”該醫(yī)生強調(diào)。

“作為藥企人,我們最希望的還是改變唯低價者中標的規(guī)則。從仿制到創(chuàng)新不會一蹴而就,技術和資金是相輔相成的,仿制藥不賺錢,創(chuàng)新研發(fā)既要冒風險又需要長時間的資金投入,沒有試錯成本的積累,企業(yè)不敢創(chuàng)新。”前述醫(yī)藥行業(yè)人士表示,這是他對企業(yè)的期望,也是所有制藥人對行業(yè)轉(zhuǎn)向的期盼。

記者手記丨集采的“圍城之困”

——集采應成為企業(yè)創(chuàng)新動力,而非創(chuàng)新壓力

眼下的集采,頗有些“圍城”之困的意味——進去的企業(yè)半推半就,門外的企業(yè)日夜叩門、唯恐城門不開。

集采的本意是惠及各方。控制過高的銷售費用投入,讓藥企回歸創(chuàng)新本源;抽干藥品加成,讓醫(yī)生去灰色收入、回歸服務性;壓低藥品價格,讓病人看得起病、買得起藥。

集采的好處遠不止這些。在唯進口藥和原研藥為主導的時期,集采給了國產(chǎn)仿制藥一個與原研進口藥平起平坐、在同一起跑線上賽跑的機會。也給了不少仿制藥后進企業(yè)以價換量、與國產(chǎn)“老大哥”們同臺競爭的機會。如果沒有集采,這些后來居上的機會,或?qū)⒂酶L的時間、更大的代價才能換取。

然而任何一個新興事物都需要在實踐中經(jīng)受考驗和不斷糾偏。在集采逐步邁入常態(tài)化的眼下,“唯低價者得”,“集采演變?yōu)閮r格競爭”,“中選了是利空,不中是大利空”等質(zhì)疑或探討之聲也需要直面。地板價論不可取,在合理利潤空間范圍內(nèi)、保障藥品質(zhì)量與企業(yè)生存發(fā)展前提下的適度讓利才可取;價低者得不可取,政府與市場兩只手各司其職、相互配合才可取。

創(chuàng)新,是企業(yè)與產(chǎn)業(yè)發(fā)展的不竭動力。作為始終以攻克人類生命難題的醫(yī)藥產(chǎn)業(yè)來說,尤其如此。但創(chuàng)新需要時間、需要成本,也需要試錯的底子,一邊擠泡沫、一邊給企業(yè)留足運轉(zhuǎn)的活水,也應是集采的題中之意。

(實習生羅石芊亦有貢獻)

記者:金喆、陳星

實習記者:林姿辰

編輯:魏官紅

視覺:帥靈茜

視頻:祝裕

排版:魏官紅 馬原

如需轉(zhuǎn)載請與《每日經(jīng)濟新聞》報社聯(lián)系。

未經(jīng)《每日經(jīng)濟新聞》報社授權,嚴禁轉(zhuǎn)載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關注每日經(jīng)濟新聞APP