券商中國 2018-12-30 22:47:24

股神巴菲特的愛股——富國銀行(Wells Fargo )因違反美國消費者金融保護法,日前被迫賠付了5.75億美元。

圖片來源:攝圖網(wǎng)

作為全美“最大零售銀行”、一度躍居全球市值最高銀行的富國銀行,因虛開賬戶、客戶濫用行為問題有了最新動態(tài)。北京時間12月29日,外媒報道,富國銀行同意賠付5.75億美元達成和解。

作為股神巴菲特的愛股,富國銀行對于國內(nèi)投資者并不陌生;其特色小微零售業(yè)務、交叉銷售模式(即盡可能多向該行客戶捆綁銷售多項服務)創(chuàng)造了驚人利潤,曾是全球銀行開展零售和小微業(yè)務上的學習榜樣和對象。

“水能載舟亦能覆舟”,富國銀行的這一激勵機制卻也因激進的銷售目標考核而帶來違規(guī)風險,違反美國消費者金融保護辦法等規(guī)定而在近年來連續(xù)栽跟頭。

據(jù)媒報道,北京時間12月29日,富國銀行同意支付5.75億美元的索賠款,來結束美國50個州和哥倫比亞特區(qū)提出的的虛假賬戶和其他客戶濫用行為問題。報道顯示,這是特朗普上任以來,針對金融服務公司最嚴厲的執(zhí)法。

據(jù)悉,這份來自愛荷華州總檢察長辦公室的聲明曝光的和解協(xié)議顯示,富國銀行未經(jīng)許可以客戶名義開立數(shù)百萬賬戶有關,而且賬戶開設后,還涉及從抵押銀行到汽車貸款等各種業(yè)務。

兩年前,富國銀行同意支付1.9億美元來了結聯(lián)邦政府關于該銀行創(chuàng)建虛假客戶賬戶的問題。而這次達成的和解協(xié)議是富國銀行銷售丑聞相關的一長串罰款中最新的一份。

富國銀行在一份聲明中表示,截至2018年第三季度末,該公司已撥出4億美元的結算金額,預計將在今年年底之前撥出剩余的1.75億美元。

消息顯示,在與美國消費者金融保護局、貨幣監(jiān)理署、洛杉磯市檢察官和紐約總檢察長達成和解后,富國銀行仍面臨美國證券交易委員會、司法部等的調查。

從2016年9月到現(xiàn)在,富國銀行深陷虛開賬戶、強制代收車險和未經(jīng)用戶許可調整房貸還款細節(jié)等諸多負面之中:

從2013年起,媒體開始報道富國銀行的客戶有時會莫名多出從未申請過的服務,比如活期賬戶、信用卡......隨后,銀行開始調查,美國消費者金融保護局也開始介入。調查結果驚人:在銷售目標和薪酬激勵驅動下,富國銀行雇員未經(jīng)客戶允許而私自開設超過數(shù)百萬個借記卡和信用卡賬戶,甚至將部分客戶資金轉移到這些未經(jīng)授權的新賬戶,造成客戶原有賬戶因資金不足或透支而被迫繳納更多費用達數(shù)百萬美元以上。

公開報道顯示,2016年9月,富國銀行被指至少虛開了200萬個零售端存款和信用卡賬戶,潛在的相關損失高達33億美元。富國共因此被罰近1.9億美元,其中來自美國消費者金融保護局的1億美元罰單創(chuàng)該監(jiān)管機構史上數(shù)額最高。富國大約5300名涉事員工被解雇,收回逾7500萬美元的高管薪酬,時任董事長兼首席執(zhí)行官約翰·施通普夫(John Stumpf)宣告退休。

緊接著在2017年7月,富國銀行又被爆出:在客戶不知情的情況下,代客購買汽車保險并收取相關保費。約57萬名客戶受到影響,超過2萬人的汽車被收回。富國銀行還承認,在2013年9月到2017年2月期間,要求超過10萬名房貸申請人支付一定費用,來換取較低的固定還貸利率。同時,富國銀行外匯交易部門還因是否蓄意收取企業(yè)客戶過高的費用、意外泄露過數(shù)萬名理財客戶的機密信息等被調查。

今年6月,富國銀行旗下富國咨詢(Wells Fargo Advisors)被美國證券交易委員會(SEC)指控復雜金融產(chǎn)品銷售方面通過“不正當”鼓勵客戶積極交易而產(chǎn)生高額費用和傭金被罰400萬美元。

該金融產(chǎn)品是一種持有到期的債券產(chǎn)品市場關聯(lián)投資(MLI)流動性有限且預付費用很高的產(chǎn)品。SEC認為:“在到期前出售MLI,并將收益投資于新的MLI”這種交易策略為富國銀行帶來了大量收益,而降低了客戶的投資回報;盡管富國銀行方面針對該產(chǎn)品的短期交易采取了內(nèi)部政策,但沒有盡到合理調查成本的責任。在既沒有承認也沒有否認指控的情況下,富國銀行同意退還93萬美元的“不當”收益和17.8萬美元的利息,并支付400萬美元的罰款。

對于國內(nèi)銀行人士和投資者而言,富國銀行并不陌生:它是股神巴菲特的愛股,富國銀行一直是巴菲特投資組合里唯一的商業(yè)銀行。Wind數(shù)據(jù)顯示,截至2017年末,伯克希爾哈撒韋是富國銀行的單一大股東,持股比例高達9.80%。

2008年金融危機時,富國銀行受的影響最小,并且乘金融危機之機并購了美聯(lián)銀行而成為全美第一大零售銀行,并在2015年一度躍居全球市值最高銀行。富國銀行其全面以客戶為導向,社區(qū)銀行業(yè)務、交叉銷售模式(即盡量說服客戶多使用富國銀行存儲之外的投資、理財、貸款等多項服務)創(chuàng)造了驚人利潤,曾是全球的銀行在開展零售和小微業(yè)務上的學習榜樣和對象。

然而,這一曾經(jīng)作為業(yè)務創(chuàng)新的激勵機制,似乎正因為過于激進帶來不合規(guī)卻也讓富國銀行在近年來連續(xù)栽跟頭。

中國人民大學國發(fā)院金融科技與互聯(lián)網(wǎng)安全研究中心主任楊東分析,從美國金融消費者保護角度,富國銀行向消費者收取本不應該由其承擔的強制保費及利息,并在有些情形下給消費者帶來了貸款違約費用或擔保物收回費用;而房貸利息鎖定期上,富國銀行的貸款經(jīng)理有責任向借款人清晰解釋所有可能的選擇及相關流程,但事實上,富國銀行仍然有時會在自己是主要責任方的情形下,向借款人收取展期費。

這些被認為違反了《消費者金融保護法》和《聯(lián)邦貿(mào)易委員會法案》,基于上述兩項侵害金融消費者利益的事實,富國銀行除繳納罰款外,還須賠償消費者損失,并采取措施強化風險及合規(guī)管理。

2018年2月,美聯(lián)儲主席耶倫宣布任內(nèi)最后一道制裁令就發(fā)給了富國銀行。該制裁令稱:“鑒于富國銀行此前在一系列交叉銷售丑聞中侵害消費者利益,濫用銀行優(yōu)勢權利,要求富國銀行的資產(chǎn)規(guī)模控制在2017年年末水平,在這些問題解決之前不得擴充資產(chǎn)規(guī)模。”

制裁令發(fā)布后,標普隨之下調富國銀行評級:鑒于富國銀行長期面臨監(jiān)管以及該公司治理問題,將其長期發(fā)行人信用評級由A下調至A-,短期發(fā)行人信用評級由A-1下調至A-2,展望為穩(wěn)定。

富國銀行在2018年的股價走勢呈下行,結束此前連續(xù)6年的區(qū)間漲幅趨勢,年內(nèi)跌幅22.34%。

2017年5月6日,第52屆巴菲特股東大會上,現(xiàn)場的第一個問題就是,為什么伯克希爾哈撒韋堅持持有富國銀行?巴菲特承認,富國銀行的銷售體制有問題,他們過多地強調了交叉銷售,增加了風險;在創(chuàng)造出合理的KPI體制之前,有很多錯誤都是會犯的,現(xiàn)在富國銀行就犯了一個錯誤。

在巴菲特看來,富國銀行帶來風險主要是因為CEO在強調個人KPI的時候,忽視了手下已經(jīng)用特殊的方式在增進業(yè)績,而他發(fā)現(xiàn)這一切的時候,沒有及時制止。巴菲特認為,對于一個公司來說,總會有一些人作出格的事情;激勵式的體制很容易出問題,激勵是好的,但一定要選準方向。

需要說明的是,富國銀行仍然是業(yè)內(nèi)普遍認可的優(yōu)秀銀行。

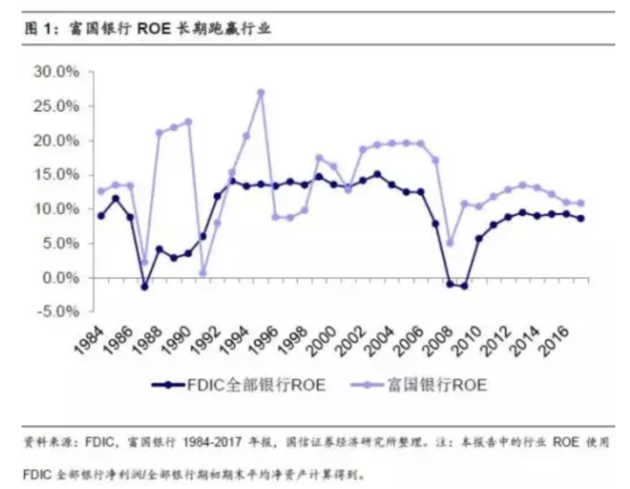

國信證券引用數(shù)據(jù)分析,富國銀行ROE長期保持在行業(yè)平均水平以上——在1984-2017年的34年里,富國銀行有28年的ROE超過行業(yè)整體水平;從ROA來看,富國銀行的ROA也明顯高于行業(yè),34年平均超過行業(yè)的幅度達到0.38個百分點,所以說它的ROE并不是加杠桿而來,而是依靠較強的競爭優(yōu)勢取得了長期超過行業(yè)整體水平的資產(chǎn)盈利能力。

國信證券分析,富國銀行的歷史可以劃分為三個階段,背后隱含的是富國銀行業(yè)務模式乃至競爭優(yōu)勢的變遷:

(1)第一階段是1984-1995年,依靠負債成本優(yōu)勢。這一時期富國銀行還是一家區(qū)域性銀行,雖然也進行了跨區(qū)擴張和并購,但主要經(jīng)營區(qū)域仍然在加州;通過精細化運作、服務本土社區(qū)客戶,獲取了大量的低成本存款。

(2)第二階段是1999-2007年,負債成本、非息收入齊發(fā)力,且由于不斷并購負債成本優(yōu)勢減小。1998年開始,富國銀行與西北銀行合并,又陸續(xù)合并了一百多家金融機構,成為一家較大的全國性銀行,富國銀行的存款/負債越來越低,但存款客戶基礎仍然優(yōu)異,存款中無息存款比例更高。兩者合并更主要的優(yōu)勢在于,兩者在資產(chǎn)管理業(yè)務上強強聯(lián)合,也是在1998年,富國銀行在年報中首次提及交叉銷售,保險業(yè)務(繼承西北銀行)、抵押貸款證券化業(yè)務(繼承西北銀行)。兩家銀行優(yōu)勢不同,所以優(yōu)勢項目分散到不同業(yè)務中,合并后富國銀行 ROA的波動性降低、優(yōu)勢更加穩(wěn)定。

(3)第三階段是2009-2017年,依靠非息收入,富國銀行與美聯(lián)銀行合并,成為一家大型銀行。這一階段資產(chǎn)端、負債端的優(yōu)勢都在下降,好處是非息支出也大幅減少。非息收入的優(yōu)勢得以維持,這是富國銀行在第三階段唯一的優(yōu)勢來源。之所以收購美聯(lián)銀行,一是可以借機擴大規(guī)模,增強自己的行業(yè)地位;二是美聯(lián)銀行的網(wǎng)點大部分位于東部,在地理位置上正好與富國銀行互補,三是美聯(lián)銀行的零售業(yè)務和資產(chǎn)管理業(yè)務也很強,與富國銀行有較多的相似之處。不過,與美聯(lián)銀行合并也讓富國銀行失去了在資產(chǎn)端和負債成本上的優(yōu)勢,合并之后的富國銀行優(yōu)勢主要來自兩項非息業(yè)務:資產(chǎn)管理和抵押貸款證券化,公司內(nèi)在價值并沒有提升,因此股價也沒有跑贏行業(yè)。

從三個階段的分析來看,富國銀行在前期依靠做好存款基礎客戶獲得了低成本負債優(yōu)勢;后期隨著并購做大,轉而做強抵押貸款證券化業(yè)務和資產(chǎn)管理業(yè)務增強非息收入優(yōu)勢,因而其ROE能夠長期跑贏行業(yè)。國信證券認為,“不管是存款還是資產(chǎn)管理業(yè)務,依靠的都是良好的客戶基礎,這是富國銀行成功的核心原因;客戶是富國銀行的核心資產(chǎn)(盡管它并不直接反映在資產(chǎn)負債表中),也是這個原因,2016年9月虛假賬戶丑聞爆出之后,富國銀行的股價便一蹶不振。”

來源:券商中國 記者:史安都

特別提醒:如果我們使用了您的圖片,請作者與本站聯(lián)系索取稿酬。如您不希望作品出現(xiàn)在本站,可聯(lián)系我們要求撤下您的作品。

歡迎關注每日經(jīng)濟新聞APP