每日經濟新聞 2018-10-11 19:58:39

在近來赴港IPO的內地房企中,銀城控股目前凈負債比例已經高達453%,而其上半年確認的物業銷售收入僅為1.07億元。能否邁過港交所20億港元市值門檻成功上市,是銀城面臨的一大考驗。

每經記者|唐潔 每經編輯|魏文藝

在調控趨嚴和融資收緊的背景下,如果說頭部房企甩貨是生產周期問題,那么中小房企面臨的則是生死問題。近期,包括弘陽、銀城、德信在內的多家中小型房企紛紛赴港IPO。

銀城控股遞交的招股說明書顯示,今年上半年確認的物業銷售收入跌至1.07億元。而去年上半年的物業銷售收入達到24.06億元。同時,今年上半年僅其行政開支便達1.49億元,目前公司的凈負債比例已經高達453%。對于銀城控股來說,能否邁過港交所20億港元市值門檻成功上市至關重要。

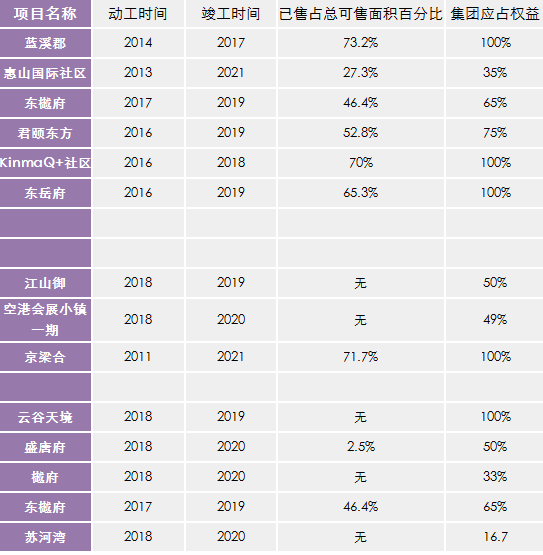

而對于銀城控股來說,度過寒冬的首要問題是如何快速周轉手中貨源。《每日經濟新聞》記者查閱資料獲悉,在銀城控股開發的28項物業中僅有四分之一項目去化超過90%,部分較早開發的物業項目去化偏低。

圖片來源:視覺中國

成立于1996年的銀城控股自2002年起進入南京市場進行物業開發,約有50%的項目位于南京。自2005年起,銀城在長三角區域拓展,先是進入無錫后,于2017年進入蘇州及鎮江,自2018年起拓展至杭州、馬鞍山及徐州。

目前銀城控股開發的物業項目達28個,已竣工項目可供銷售總建筑面積及可供出租總建筑面積約250002平方米,開發總建筑面積1418649平方米,未來開發規劃總建筑面積1618339平方米,總建筑面積3286990平方米。

《每日經濟新聞》記者查閱資料發現,銀城控股開發的28個物業項目中只有近四分之一的項目去化超過90%,包括西堤國際、長島觀瀾潤園、無錫山語銀城等。這部分項目開發時間較早,如西堤國際動工于2004年竣工于2010年,長島觀瀾潤園動工于2013年竣工于2015年。

不過,這28個物業項目里也有一部分較早開發的物業項目去化偏低。如鍾山晶典項目是銀城于2016年通過收購南京馬會股權獲得,該項目已于2011年竣工,但目前的整體去化僅為20.6%。銀城在招股書中表示,該項目未產生開發成本。

銀城招股書中部分物業去化情況 表格制作:每經記者 唐潔

以南京項目君頤東方為例,銀城于2015年1月簽訂了該項目的土地出讓合同,并于次年3月份開始動工,2016年開始銷售,截至今年6月底,該項目預售或出售的面積只占到項目總體量的52.8%。

此外,《每日經濟新聞》記者也注意到,銀城的部分項目開發周期非常長。如位于無錫的住宅及商業項目京梁合,該項目是銀城于2007年從無錫世紀花園手中收購來的,總占地面積6.48萬平方米,于2011年動工于2021年竣工,從收購到竣工該項目的開發周期長達13年。截至今年6月底,該項目已售出面積占比為71.7%。

招股說明書顯示,因為一方山及藍溪郡兩個項目的若干商業物業竣工延誤,銀城有可能支付430萬元的違約金。

銀城部分物業項目成交成情 表格制作:每經記者 唐潔

易居研究院智庫中心統計的數據顯示,銀城控股在2016年~2017年間所拿的三宗土地至今尚未開工。其中位于南京的兩宗土地既未開工也未動遷。

三宗未開工土地中包括2016年銀城在南京江寧區競得的G54地塊,面積73216.00平方米,樓面價19991元/平方米,為九龍湖“地王”。另一宗土地為2017年銀城以5.79億元的總價成功競得的蘇地2017-WG-1號地塊,樓面價28255元/平方米,溢價率46.02%。

有分析稱,銀城購買的多宗土地會因地皮升值而賺錢。而事實上,今年以來蘇州、南京等地多宗土拍遇冷,開發商的推盤價格也趨于理性。以銀城在蘇州姑蘇區競得的28255元/平方米的2017-WG-1號地塊來說,據克而瑞統計,該區域9月份所推8個新盤成交均價約為33710元/平方米。對于高負債壓頂的銀城來說,現階段如何將地皮變現比坐等地皮升值似乎更加重要。

銀城2015年、2016年、2017年的收益分別為20.91億元、25.03億元、46.76億元;2017年上半年收益為24.10億元,而2018年上半年收益為1.09億元,較2017年同期減少23.01億元,大幅下降95.48%。對于收益的減少,銀城解釋稱,主要是由于期內并無完成及交付新住宅物業項目。

圖片來源:銀城國際招股說明書

招股說明書顯示,銀城為自己制定的目標是自收購土地起8個月內開始預售,項目建設采購及質量控制階段為24~30個月,預售期為15~20個月,這樣的周轉速度在業內并不算快。但值得注意的是,銀城稱其在南京具有較高的溢價能力,2017年銀城住宅物業的平均售價比2017年南京全市住宅平均售價高118%

2015年~2017年,銀城的資本負債率分別為141.1%、238.7%、284.9%,今年上半年其資本負債率攀升至453.2%。不過《每日經濟新聞》記者注意到,今年上半年銀城合約負債與其近70億元的合約銷售收入尚未結轉有關。到2018年中期,銀城的計息銀行貸款和其他借款相較2017年期末上漲了32.27億元,漲幅達57%。

圖片來源:銀城國際招股說明書

銀城外部融資的最主要來源是銀行貸款。招股書顯示,截至2015年、2016年、2017年及2018年6月30日,銀城未償還的銀行貸款分別為11.63億元、27.44億元、36.90億元和60.50億元。2018年上半年,銀城的現金及現金等價物為19.24億元。

信托資金也是銀城融資的另一大來源。截至2018年7月31日,未到期的信托及其他融資安排總額占銀城借款總額的30.8%,信托及資產管理融資借款的本金結余總額為26.87億元。《每日經濟新聞》記者注意到,銀城一筆4億元的信托融資利率達到12%,另外一筆4.5億元的信托融資利率達11%。

從近期房企赴港IPO的情況來看,或將折價出讓股份才有可能募集資金。如弘陽地產最終以每股2.28港元定價,僅為4.07港元凈資產的56%。

如果按弘陽的情況,銀城國際可能也要較凈資產打六折才能上市。銀城國際的凈資產只有22億港元,如果上市,市值或將難超20億港元。按港交所的規定,市值20億港元是決定公司能否上市的紅線,所以能否邁過港交所市值門檻是銀城控股面臨的首要問題。

業績期內,銀城約75.3%、85.2%、93.5%及37.2%的收益來自其在南京的物業項目,銀城的多位高管也來自南京。

銀城控股董事局主席黃清平通過Silver Huang持有公司48.72%的股份,黃清平在29歲就加入銀城國際,而在此之前的9年時間里供職于南京市鼓樓區城建局(現南京市鼓樓區建設房產和交通局),是負責城鎮規劃的科長。總裁馬保華通過Silver Ma持有公司6.77%的股份,在加入銀城國際前和黃清平是同事,曾供職于鼓樓區城建局,后來加入南京市規劃局并曾擔任負責規劃實施管理工作的綜合處副處長。

為實現可持續增長,銀城未來的目標區域是長江經濟帶、浙江杭州灣區和淮海經濟區。但銀城在招股書中也坦言,進入新環境也許面臨更多困難,或將無法在新城市和地區實現增長和擴張。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP