每日經濟新聞 2018-06-14 21:43:18

據Wind資訊統計,截止6月13日,A股本周的融券余額達63.56億元,這一規模創下近3年新高,即2015年7月以來的單周新高。而從今年5月起,兩市的融券余額呈現出趨勢性增長的態勢,5月首周的融券余額為54.75億元。

每經記者|王海慜 每經編輯|何劍嶺

圖片源自:視覺中國

今天俄羅斯世界杯即將吹響開場哨,不過在火山君(微信公眾號:huoshan5188)的朋友圈里,昨日發生、今日發酵的兩起做空事件顯得更為吸引人們的眼球:

中概股好未來遭“渾水”做空;

A股雛鷹農牧遭國內某自媒體質疑,而去年這家自媒體的報道曾引發了轟動一時的爾康制藥“造假門”事件。

隨著A股越來越國際化,“做空”一詞未來在國內資本市場出現的頻率也將大概率提升。那么,在A股做空到底能否形成固定的盈利模式呢?

在做空個股上,目前融券是主要的方法,不過在A股融券存在無券可借和現行制度上的限制,這也是融資融券啟動多年來,A股的融資規模始終遠大于融券規模的原因。雖然本周以來的融券規模創出2015年7月以來的單周新高,不過其中ETF的占比較高。從某種程度而言,投資人要通過融券做空,在相當程度上仍然要借道目標不精確的指數。

近些年,一些港股、中概股股價突然跳水的背后,常常飄蕩著以“渾水”、“香櫞”為代表的境外做空機構的魅影。

雖然這些境外做空機構也不是總能得手,近年來其對中國恒大、新東方教育、展訊通信等中國公司的做空最終均以失敗收場,不過其報告通常具有較強的短期殺傷力,所以它們每次出手總能讓人忌憚三分。

去年港股輝山牧業的突然閃崩,讓幾個月前剛剛發布針對性做空報告的“渾水”再次出現在聚光燈下。而昨日(6月13日),“渾水”再度出手,把矛頭瞄準了在美股上市的目前市值最大的中國教育機構好未來。僅僅是受到一紙報告的影響,昨日好未來一改往日的牛股風范,股價一度大跌超15%,市值蒸發超百億元人民幣。

好未來昨日分時圖及近期日K線圖

有分析認為,“渾水”、“香櫞”這類的做空機構之所以能在境外市場風生水起,與境外市場的做空機制相對完備有關。這類做空機構主要通過提前做空相關公司股票、與相關投資機構達成合作等方式實現盈利,也就是說,做空機構的報告能通過資本市場途徑來變現。

反觀國內,雖然目前還沒有名聲在外的做空機構,不過火山君(微信公眾號:huoshan5188)注意到,已有一些國內機構初具做空機構的雛形。

同樣是昨天,自稱“專注于解讀中國資本市場最典型的并購重組、最血腥的股權戰爭和最腦洞大開的財務舞弊”的某自媒體機構發布了兩篇類似于做空報告的稿件,所針對的兩家公司分別為雛鷹農牧和合縱科技,關于雛鷹農牧的稿件還被冠以“獨家重磅”的抬頭。

某自媒體機構公眾號歷史消息截圖

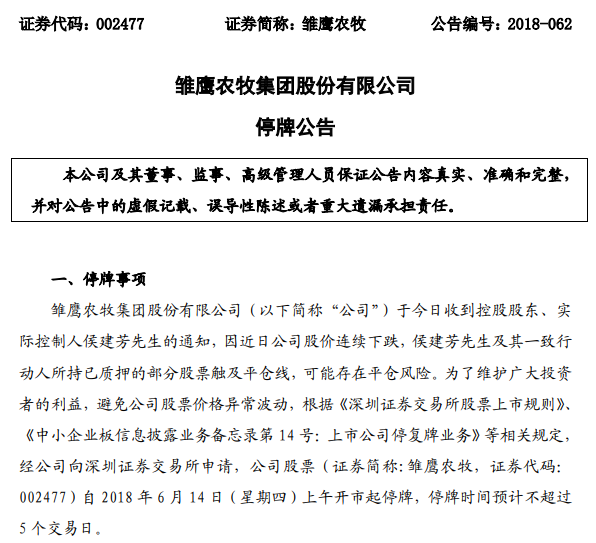

在“利空”突襲之下,今日雛鷹農牧選擇了停牌。不過根據公告,公司的此次停牌并非由于上述疑似做空報告,而是主要緣于“公司實際控制人及其一致行動人所持已質押的部分股票觸及平倉線,可能存在平倉風險”,類似這樣的情況在A股并不罕見。

圖片源自:深交所上市公司公告

對于雛鷹農牧此次被“做空”,某新財富農業行業分析師表示,在通讀這篇稿件多遍之后,發現其攻擊的方向為雛鷹農牧近幾年的股權投資,而未對公司的養殖主業有質疑,“所以市場切勿過多擔憂,特別是傳導到所有養豬股以及農業股上”。而合縱科技今日的市場表現較為平穩,全天股價小幅下跌1%。

近年來,A股上市公司遭遇的“黑天鵝”事件不少,不過背后卻較少有做空機構操縱的痕跡。對此,有分析認為,相比境外市場,目前A股的做空渠道還是不多,特別是對個股做空進行牟利并不容易。

目前A股可為投資人提供賣空對沖的渠道主要有股指期貨、融資融券、個股場外期權。其中股指期貨主要的標的物是三大指數,無法用來完全對沖個股。

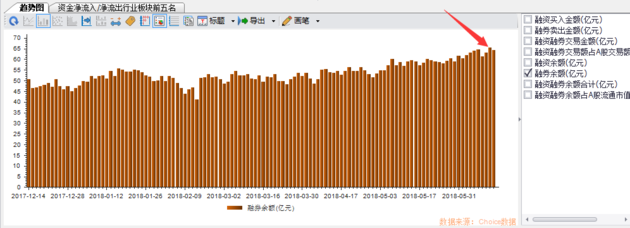

盡管目前A股的融券規模相對有限,然而值得注意的是,近階段隨著市場的持續走低,A股的融券余額呈現趨勢性上升態勢。

據Wind資訊統計,截止6月13日,A股本周的融券余額達63.56億元,這一規模創下近3年新高,即2015年7月以來的單周新高。而從今年5月起,兩市的融券余額呈現出趨勢性增長的態勢,5月首周的融券余額為54.75億元。

近期融券余額變化圖(圖據:Choice)

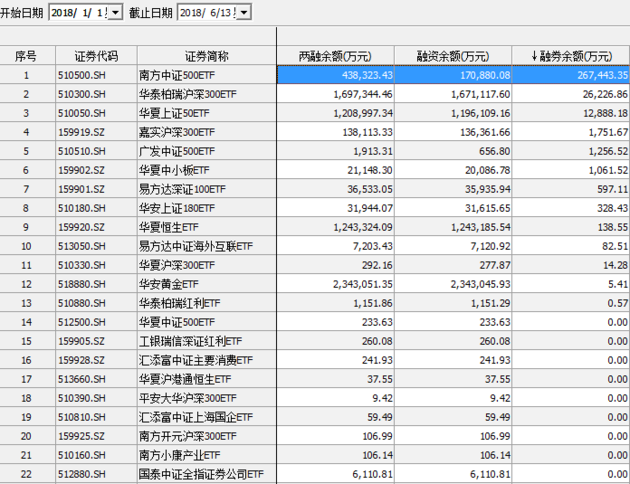

不過具體來看,在目前60多億元的融券余額中ETF的占比較高。據Wind資訊統計,截止6月13日,僅南方中證500ETF一支ETF的融券余額就達到26.74億元,占到兩市融券余額的42%。南方中證500ETF是目前市場融券余額規模最大的ETF,其次為華泰柏瑞滬深300ETF,其融券余額規模達2.62億元,接下來則是華夏上證50ETF,融券余額規模為1.29億元。

近期ETF融資融券變動(圖據:Wind)

而這三大ETF則都對應著股指期貨,其中融券壓力最大的中證500指數目前的期貨貼水程度也較高。不過這也意味著,A股投資人要通過融券做空相當程度上仍然要借道目標不精確的指數。“股票沒人愿意借出來,而ETF則可以較為方便地從券商借到”,某券商分析師向火山君(微信公眾號:huoshan5188)指出。

昨日ETF融券余額排名(圖據:Wind)

上述券商分析師還表示,相比利用股指期貨做對沖,ETF融券做空不存在基差風險和展期風險,也不需要每日無負債結算,更適用于一般投資者。基于ETF的融資融券功能,投資人還可以選擇套期保值、期限套利、Alpha策略等多種交易策略。

對于個股場外期權,某券商期權研究人士向火山君(微信公眾號:huoshan5188)表示,原先個股場外期權有諸多不合規的地方,幾乎成了變相配資的渠道,相比之下用場外期權做空的倒是很少;另外在近期監管收緊之后,投資人參與場外個股期權的門檻也變高了。

據他介紹,目前投資人要做空A股的個股,主要的渠道還是通過融券。不過投資人想要通過融券做空A股的個股也并非易事。據Wind資訊統計,截止6月13日收盤,A股的融資余額達9677.4億元,而融券余額只有63.9億元,不到融資規模的百分之一。

實際上,從2010年兩融正式推出以來,融資規模就始終明顯大于融券規模。有分析認為,A股融券規模之所以長期偏小,與借券難有關,目前市場上的股票大多掌握在上市公司大股東和大型機構手中,“誰愿意把券借給別人,砸自己的盤呢”?

某券商金工研究員指出,在現行制度上,對融券也有不少限制。在上交所2015年7月發布的融資融券交易實施細則(2015年修訂)中的第12條規定:“融券賣出的申報價格不得低于該證券的最新成交價;當天沒有產生成交的,申報價格不得低于其前收盤價。低于上述價格的申報為無效申報”。這一規定增加了融券賣空的難度。此外,目前A股融券還存在融券成本較高、融券標的范圍受限等限制因素。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP